რეზიუმე: ამჟამად საპარტნიორო ფონდის ფინანსური მაჩვენებლები მხოლოდ 2017 წლის ჩათვლით არის ცნობილი. 2014-2017 წლებში (ბოლო 4 წელი) კომპანიას ზარალი მხოლოდ 2015 და 2017 წლებში, შესაბამისად 190 და 482 მლნ ლარის ოდენობით უფიქსირდება. 4 წლის ჯამური ზარალი კი 523 მლნ ლარს შეადგენს. დეპუტატი დასახელებულ 700 მლნ-იან ზარალში, სავარაუდოდ, მხოლოდ ზარალიანი წლების მონაცემებს აჯამებს, რაც თავის მხრივ, არასწორია, თუმცა აღნიშნული მაჩვენებელი 671.4 მლნ ლარს უტოლდება.

ფინანსური შედეგების ინტერპრეტირებისას, აუცილებელია აღინიშნოს, რომ 2017 წელს ზარალის დაფიქსირების განმაპირობებელი ფაქტორი იმ კომპანიების (საქართველოს რკინიგზა და სახელმწიფო ელექტროსისტემა) ზარალია, რომლებზე ეფექტური კონტროლის განხორციელების მექანიზმი საპარტნიორო ფონდს არ გააჩნია. რკინიგზისა და სახელმწიფო ელექტროსისტემის ზარალის გარეშე კი, საპარტნიორო ფონდის მოგება 2017 წელს დადებითია და 192 მლნ ლარს შეადგენს.

შესაბამისად, საპარტნიორო ფონდის ბუღალტრულად დაფიქსირებულ ზარალს ობიექტური, მენეჯმენტისაგან დამოუკიდებელი მიზეზები განაპირობებს და მოცემულ საკითხზე აპელირება განცხადებაში ფორმულირებული სახით მიზანშეუწონელია. თუმცა, ზოგადად სახელმწიფო საწარმოების, მათ შორის საპარტნიორო ფონდის, ფუნქციონირების ეფექტიანობა არსებული სახით გარკვეულ კითხვებს ბადებს[1] და მოცემული მიმართულებით დეპუტატის პათოსი სწორია.

აქვე აღსანიშნავია, რომ სახელმწიფო საწარმოების ფინანსურ მაჩვენებლებზე უარყოფით გავლენას, მენეჯმენტის შესაძლო არაეფექტურობასთან ერთად, ხელისუფლების ეკონომიკური თვალსაზრისით გაუმართლებელი, მაგრამ სოციალური ასპექტის მქონე პოლიტიკური გადაწყვეტილებები ახდენს. მათ შორისაა ენერგომატარებლებზე ტარიფის შენარჩუნების მიზნით გატარებული ღონისძიებებიც (მაგ. გაზის ტარიფის სუბსიდირება). აღნიშნული პოლიტიკის მიზანშეწონილობა კითხვებს ბადებს, თუმცა საკითხზე მსჯელობა სახელმწიფოს როლის შესახებ იდეოლოგიური შეხედულებებისგან არ არის თავისუფალი, შესაბამისად, ფაქტ-მეტრი მოცემული საკითხის განხილვაში არ შედის.

ანალიზი

პარლამენტის დამოუკიდებელმა დეპუტატმა, ლევან კობერიძემ, სახელმწიფო საწარმოების არაეფექტიანობის კონტექსტში აღნიშნა, რომ საპარტნიორო ფონდი 4 წელია ზარალიანია, 700 მლნ-ზე მეტი აქვს ზარალი და 4 წლის განმავლობაში ეს ინსტრუმენტი რომელიც სახელმწიფოს გააჩნია ეკონომიკის სტიმულირებისთვის, პირიქით იმყოფება ზარალიან მდგომარეობაში.

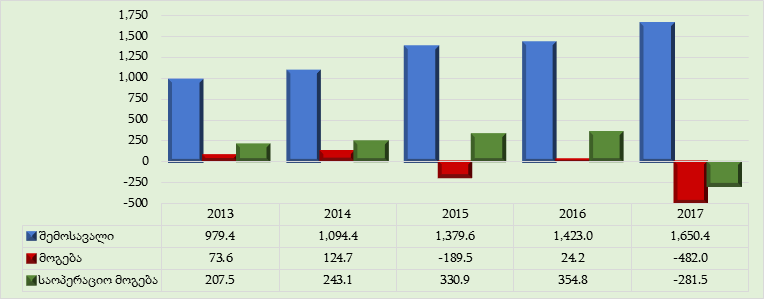

„საპარტნიორო ფონდი“ 2011 წელს სატრანსპორტო, ენერგეტიკისა და ინფრასტრუქტურის სფეროში არსებული მსხვილი სახელმწიფო საწარმოების კონსოლიდაციის ბაზაზე შეიქმნა. ფონდის არსებობის მიზანს თეორიულად მაღალშემოსავლიანი, მსხვილი სახელმწიფო საწარმოებისაგან (რკინიგზა, ელექტროსისტემა, ნავთობისა და გაზის კორპორაცია) მიღებული დივიდენდებით საინვესტიციო პროექტების დაფინანსება და ეკონომიკის სტიმულირება წარმოადგენს. 2017 წლის ფინანსური ანგარიშის თანახმად, საპარტნიორო ფონდი სრულად ან ნაწილობრივ ფლობს 42 სხვადასხვა პროფილის სუბიექტს. ორგანიზაციის კონსოლიდირებულ ფინანსურ მაჩვენებლებს კი გრაფიკი 1 ასახავს. მაჩვენებლები ამ ეტაპზე მხოლოდ 2017 წლის ჩათვლით არის ხელმისაწვდომი, 2018 წლის ფინანსური ანგარიშგება კი მიმდინარე წლის ბოლოს გამოქვეყნდება.

გრაფიკი 1: საპარტნიორო ფონდის შემოსავალი და მოგება (მლნ ლარი)

წყარო: შესაბამისი პერიოდის ფინანსური ანგარიშგებები

როგორც გრაფიკიდან ჩანს, ბოლო[2] 4 საანგარიშგებო პერიოდიდან ორგანიზაციას ზარალი მხოლოდ 2015 და 2017 წლებში უფიქსირდება. 4 წლიანი პერიოდში ჯამური ზარალი კი 522.6 მლნ ლარს შეადგენს. დეპუტატი დასახელებულ 700 მლნ-იან ზარალში, სავარაუდოდ, მხოლოდ ზარალიანი წლების მაჩვენებლებს აჯამებს, აღნიშნული მაჩვენებელი 671.4 მლნ ლარია. თუმცა, ორგანიზაციის ფინანსურ შედეგებზე მსჯელობისას სრულყოფილი სურათის მისაღებად, მნიშვნელოვანია არა მხოლოდ საბოლოო შედეგის, არამედ მისი განმაპირობებელი ფაქტორების ანალიზი.

2015 წლის შემთხვევაში, ორგანიზაციის საოპერაციო მოგება დადებითია და 331 მლნ ლარს შეადგენს, საბოლოო შედეგად 190 მლნ-იანი ზარალის დაფიქსირებას კი ე.წ „ბუღალტრული მიზეზი“ განაპირობებს, კერძოდ, არსებითად გაზრდილი ფინანსური ხარჯი. თავისთავად ფინანსური ხარჯის ზრდის ძირითადი მიზეზი მოცემულ პერიოდში სავალუტო ოპერაციებიდან მიღებული დანაკარგებია[3], რაც თავის მხრივ დოლარში დენომინირებული ვალდებულებების ლარში გამოსახული მოცულობის ზრდამ განაპირობა. უცხოურ ვალუტაში დენომინირებული გრძელვადიანი ვალდებულებებიდან წმინდა სავალუტო დანაკარგები ან მოგება შინაარსობრივად მხოლოდ მისი დაფარვის თარიღის დადგომის მომენტისთვის არის არსებითი. მიმდინარე პერიოდის მოგება-ზარალის ანგარიშგებაში მისი ასახვა კი ფინანსური აღრიცხვის სტანდარტებითაა განპირობებული და გარკვეულწილად „ხელოვნური“ მუხლია[4]. თუმცა 2015 წლიდან მოყოლებული, ლარის გამყარების ტენდენცია შესამჩნევი არ ყოფილა, შესაბამისად დაფიქსირებული ზარალი ფაქტობრივადაც რეალიზდება ფულადი ნაკადების გადინების სახით.

რაც შეეხება 2017 წელს დაფიქსირებულ 482 მლნ ლარიან ზარალს, მოცემულ მაჩვენებელს საპარტნიორო ფონდის მფლობელობაში არსებული ორი კომპანიის საქართველოს რკინიგზისა და სახელმწიფო ელექტროსისტემის ფინანსური მაჩვენებლები განაპირობებს. 2017 წელს რკინიგზისა და სახელმწიფო ელექტროსისტემის ზარალმა შესაბამისად 354 და 320 მლნ ლარი შეადგინა. მოცემული კომპანიების მართვაში საპარტნიორო ფონდი არ მონაწილეობს და არსებულ რეალობაში მათზე ეფექტური კონტროლის განხორციელების შესაძლებლობაც, მფლობელობის მიუხედავად, პრაქტიკულად არ გააჩნია. შესაბამისად, თეორიულად საპარტნიორო ფონდის მენეჯმენტი ამ კომპანიების ზარალზე პასუხისმგებელი არ არის. რკინიგზისა და სახელმწიფო ელექტროსისტემის ზარალის გათვალისწინების გარეშე კი საპარტნიორო ფონდის მოგება 2017 წელს დადებითია და 192 მლნ ლარს შეადგენს.

თავისთავად რკინიგზისა და სახელმწიფო ელექტროსისტემის ზარალის განმაპირობებელი ფაქტორებიც სპეციფიკურია. მოცემულ კომპანიებში 2017 წლის ზარალის ოდენობა ძირითადად განაპირობა აუდიტორული კომპანიის მიერ აქტივების ჩამოფასების ოპერაციამ. კონკრეტულად, საქართველოს რკინიგზის შემთხვევაში აუდიტორული კომპანია KPMG-ს მიერ ფუჭ აქტივად იქნა აღიარებული 382.6 მლნ ლარის 2010-2012 წლებში წარმოებული მშენებლობა[5] (შემოვლითი რკინიგზის პროექტი), ხოლო საქართველოს სახელმწიფო ელექტროსისტემის შემთხვევაში 250.1 მლნ ლარით ჩამოფასდა ელექტრო გადამცემი ხაზების ღირებულება, შემცირებული დატვირთვის მიზეზით[6]. მოცემულ საკითხზე იხ. ფაქტ-მეტრის კვლევები (ბმული1; ბმული2).

[1] 2017 წელს 5 მლრდ ლარზე მეტი კაპიტალდაბანდების მქონე 236-მა ორგანიზაციამ მთავრობის სასარგებლოდ დივიდენდის სახით, მხოლოდ 300 000 ლარი გადაიხადა

[2] იგულისხმება ბოლო წლები რომელთა შესახებ ფინანსური მაჩვენებლები ცნობილია, კერძოდ 2014-2017 წლები

[3] ლარის გაცვლითი კურსის მნიშვნელოვანი შემცირების შედეგად

[4] დავალიანების კურსის ცვლილების მიზეზით გადაანგარიშების შედეგად წარმოშობილი ფინანსური ხარჯები არ არის მონეტარული უშუალოდ დაფიქსირების პერიოდში და რეალიზდება ვალდებულების დაფარვის მომენტში არსებული მდგომარეობის გათვალისწინებით. ლარის კურსის გამყარების შემთხვევაში ფაქტობრივი გასავალი შემცირდება, შემდგომი გაუფასურების გაგრძელების შემთხვევაში კი, გაიზრდება გამავალი ნაკადებიც

[5] ზარალი ბუღალტრულად იქნა აღიარებული 2017 წელს, მაგრამ ქრონოლოგიურად არ განეკუთვნება ამ პერიოდს

[6] აქტივის შემცირებული დატვირთვა ამცირებს მომავალში მისი გამოყენებით მისაღებ ფულად ნაკადებს, შესაბამისად ეკონომიკური პრინციპის გათვალისწინებით, მცირდება თავად აქტივის დღევანდელი ღირებულებაც