ვერდიქტი: ფაქტ-მეტრის დასკვნით, რომან გოცირიძის განცხადება არის

ნახევრად სიმართლე.

რეზიუმე: რომან გოცირიძის განცხადებით, ნოდარ ხადურმა 300 მლნ მისცა კომერციულ ბანკებს, საბიუჯეტო ნაშთების მილიარდი კი მთავრობამ. მისივე თქმით, 200 მლნ იყო ორი წლის წინ და 2 მლრდ-მდე აწია ეროვნულმა ბანკმა რეფინანსირების სესხები. დაახლოებით 3 მლრდ სახელმწიფო რესურსი "ჩაიყარა" კომერციულ ბანკებში.

2014-2015 წლებში სახელმწიფო ბიუჯეტში შიდა ვალის სახით მობილიზებული სახსრების ნაწილი, ჯამში 272.8 მლნ ლარი, ობლიგაციების გამოშვების ფორმით კომერციულ ბანკებზე „გასესხდა“. აღნიშნული გადაწყვეტილების მიზანშეწონილობა კითხვებს ბადებს, მით უმეტეს, ეკონომიკის მასშტაბებისთვის ისედაც მიზერული სახსრების რამდენიმე ბანკზე გადანაწილების პირობებში. მომდევნო წლებში აღნიშნული პროგრამა აღარ გაგრძელებულა, რაც შესაძლებელია მივიჩნიოთ, როგორც ხელისუფლების მიერ მისი მიზანშეუწონლობის აღიარება. ამდენად, განცხადების მოცემულ ნაწილში დეპუტატის კრიტიკა სამართლიანია, თუმცა დასახელებული მონაცემი გადაჭარბებულია.

ბანკებისთვის ბიუჯეტის ნაშთების მიწოდების ნაწილში დეპუტატი სახელმწიფო ხაზინის მიერ სახელმწიფო ბიუჯეტის ნაშთების კომერციული ბანკების დეპოზიტებზე განთავსების დაწყებას გულისხმობს. აღნიშნული პროცესი 2017 წლის ივლისიდან დაიწყო. 2018 წლის ივნისის მდგომარეობით, დეპოზიტებზე 850 მლნ ლარია განთავსებული. აღსანიშნავია, რომ როგორც წესი, სახელმწიფო ბიუჯეტის შემომავალი და გამავალი ნაკადები ერთმანეთს არ ემთხვევა. შესაბამისად, ხაზინის მიერ თავისუფალი სახსრების სარგებლის მიღების მიზნით გამოყენების უარყოფით კონტექსტში განხილვის საფუძველი გაუგებარია. ამავდროულად, მითითება, რომ ბანკები „იძულებულნი არიან“ ეს სახსრები გაასესხონ, გაურკვეველია. დეპოზიტების განთავსება აუქციონის ფორმით ხორციელდება და მასში მონაწილეობა ბანკებისათვის სავალდებულო არ არის, თუ ბანკი მიიჩნევს, რომ მისთვის კონკრეტულ მომენტში სახსრები საჭირო არ არის ან მისი მოზიდვის „ფასი“ (განაკვეთი) მაღალია, თავს შეიკავებს აღნიშნული სახსრების მიღებისაგან.

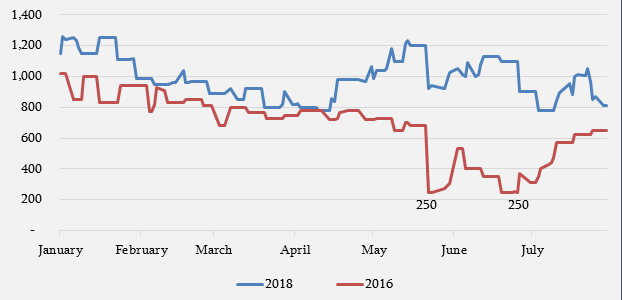

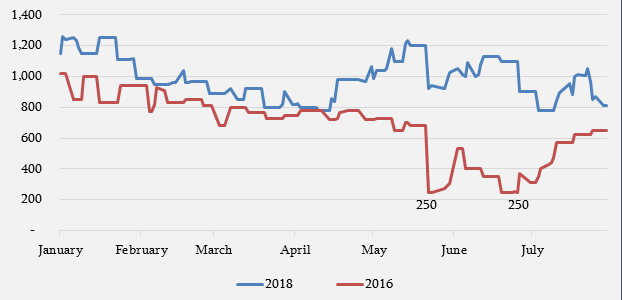

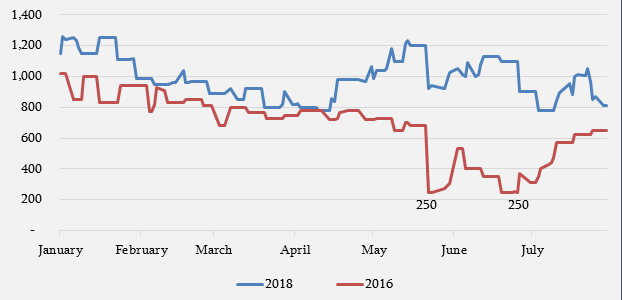

განცხადების მესამე კომპონენტი 2016 და 2018 წლებს შორის ეროვნული ბანკის მიერ კომერციული ბანკებისათვის მიწოდებული რეფინანსირების სესხების¹ მოცულობაში სხვაობას ეხება. 2016 წლის განმავლობაში, საშუალოდ, რეფინანსირების სესხის ოდენობა 857 მლნ, ხოლო 2017 წელს 1 166 მლნ ლარის ნიშნულზე იყო. 2018 წლის 6 თვის მონაცემებით ანალოგიური მაჩვენებელი 1 007 მლნ ლარია, 2016 წლის 6 თვის მონაცემი კი 710 მლნ ლარს შეადგენდა. ამავდროულად, 2016 წელს რეფინანსირების სესხის მინიმალური ოდენობა 250 მლნ ლარი იყო. 2018 წლის მაქსიმუმი კი 1 260 მლნ ლარს შეადგენს და არა 2 მლრდ-ს როგორც ამას დეპუტატი აღნიშნავს. გასათვალისწინებელია, რომ ორი პერიოდის შედარებისას დეპუტატი 2016 წელს არსებულ მინიმალურ ნიშნულს შემცირებულად ასახელებს, მიმდინარე პერიოდის მაქსიმალური ნიშნულს კი არსებითი გადაჭარბებით - 2018 წელს დაფიქსირებული მაქსიმალური მნიშვნელობა დასახელებულ ოდენობას 1.6 ჯერ ჩამოუვარდება. აღნიშნული შედარება მოკლებულია ობიექტურ საფუძველს, შესადარებელ პერიოდებში არსებული განსხვავებული ეკონომიკური ვითარების გათვალისწინებით.

ანალიზი

საქართველოს პარლამენტის წევრმა რომან გოცირიძემ

განაცხადა: „ხადურმა 300 მლნ მისცა კომერციულ ბანკებს. მილიარდი მიეცით თქვენ [მთავრობა] საბიუჯეტო ნაშთების. შიდა ვალს იღებთ და აძლევთ კომერციულ ბანკებს. 200 მლნ იყო ორი წლის წინ 2 მლრდ-მდე აწია ეროვნულმა ბანკმა რეფინანსირების სესხები. დაახლოებით 3 მლრდ სახელმწიფო რესურსი ჩაყარეთ კომერციულ ბანკებში. კომერციული ბანკები იძულებულები არიან ან გასესხონ თქვენ საკმაოდ მაღალ ფასებში ან ასესხონ ადამიანებს. შემდეგ იძახით ჭარბვალიანობააო“.

2014 წლიდან, ხელისუფლების

ინიციატივით, „ეკონომიკის გრძელვადიანი რესურსით უზრუნველყოფის პროგრამა“ დაიწყო, რომლის ფარგლებშიც სახელმწიფო ბიუჯეტში შიდა ვალის სახით მოზიდული სახსრების ნაწილი უნდა გათავსებულიყო კომერციულ ბანკებში, სახელმწიფო ობლიგაციების გამოშვების გზით. მაშინდელი ფინანსთა მინისტრის, ნოდარ ხადურის

შეხედულებით ეს პროგრამა ბანკებს შესაძლებლობას მისცემდა, თანხა ეკონომიკის გრძელვადიანი რესურსით უზრუნველყოფისთვის მიემართათ. აღნიშნული პრაქტიკა მხოლოდ ორი წლის მანძილზე შენარჩუნდა და წლიურად, 2014-2015 წლებში, შესაბამისად - 172.8 და 99.99 მლნ ლარის მოცულობით სხვადასხვა ვადის მქონე სახაზინო ობლიგაციები იქნა გამოშვებული. როგორც ქვემოთ მოცემული ცხრილიდან ჩანს, ამ დანიშნულებით კომერციულ ბანკებში განთავსებული საბიუჯეტო სახსრების მაქსიმალური ჯამური ოდენობა 2015 წლის ბოლოს 272.8 მლნ ლარის ნიშნულზე ფიქსირდება. აღსანიშნავია, რომ პროგრამის მიზანშეწონილობის დასაბუთება გარკვეულწილად ბუნდოვანი, გაცხადებული მიზნის მიღწევის შესაძლებლობა კი საეჭვო იყო. რაც, როგორც მისი შეჩერების შესახებ მიღებული გადაწყვეტილებიდან გამომდინარეობს, სავარაუდოდ თავად ხელისუფლებამაც გააცნობიერა.

ცხრილი 1: ეკონომიკის გრძელვადიანი რესურსით უზრუნველყოფის პროგრამა (ათასი ლარი)

|

2014 |

2015 |

2016 |

2017 |

2018 |

| სახსრების მოძრაობა |

172,835 |

99,996 |

-87,831 |

-49,998 |

0 |

| ჯამური ნაშთი |

172,835 |

272,831 |

185,000 |

135,002 |

135,002 |

წყარო: საქართველოს ფინანსთა სამინისტროს სახელმწიფო ხაზინა

რაც შეეხება სახელმწიფო ბიუჯეტის ნაშთების განთავსებას კომერციული ბანკების დეპოზიტებზე, 2017 წლის ივლისიდან, სახელმწიფო ფინანსების მართვის რეფორმის ფარგლებში, სახელმწიფო ფულადი სახსრების ეფექტური მართვისა და დამატებითი შემოსავლების მიღების მიზნით, სახელმწიფო ხაზინამ ნაშთზე არსებული თავისუფალი ფულადი სახსრების კომერციულ ბანკებში განთავსება

დაიწყო. კომერციულ ბანკებში დეპოზიტების განთავსება ხორციელდება აუქციონის საფუძველზე, სამი თვის ვადით და განთავსებულ დეპოზიტებზე ხდება საპროცენტო სარგებლის დარიცხვა.

ცხრილი 2: კომერციულ ბანკებში განთავსებული ბიუჯეტის ნაშთი (მლნ ლარი)

|

2017 |

2018 |

| VII |

VIII |

IX |

X |

XI |

XII |

I |

II |

III |

IV |

V |

VI |

| სახსრების მიღება |

200 |

250 |

50 |

200 |

220 |

0 |

230 |

220 |

200 |

250 |

665 |

620 |

| სახსრების გასვლა |

0 |

0 |

0 |

200 |

250 |

50 |

200 |

220 |

0 |

170 |

655 |

510 |

| ბანკებში განთავსებული სახსრების ჯამური ნაშთი |

200 |

450 |

500 |

500 |

470 |

420 |

450 |

450 |

650 |

730 |

740 |

850 |

წყარო: საქართველოს ფინანსთა სამინისტროს სახელმწიფო ხაზინა

როგორც ცხილიდან ჩანს, სახელმწიფო ხაზინის მიერ კომერციულ ბანკებში ერთდროულად (დროის ერთ მონაკვეთში) განთავსებული სახსრების მოცულობა ზრდადია მთელ პერიოდზე და 2018 წლის ივნისის მდგომარეობით 850 მლნ ლარს შეადგენს. კომერციული ბანკების დეპოზიტებზე განთავსებული სახსრების ჯამურმა ბრუნვამ კი 2017-2018 წლებში შესაბამისად 920 და 2 185 მლნ ლარი შეადგინა.

რეფინანსირების სესხების საშუალებით ეროვნული ბანკის მიერ საბანკო სექტორისთვის მოკლევადიანი ლიკვიდობის (სახსრების), საჭიროებისამებრ მიწოდება ხორციელდება. რეფინანსირების მონეტარული ინსტრუმენტის მიზანი ბანკთაშორის ბაზარზე მოკლევადიანი საპროცენტო განაკვეთის მართვაში მდგომარეობს. კონკრეტულად რა ოდენობის სახსრები უნდა მიაწოდოს ბაზარს ეროვნულმა ბანკმა ფაქტორთა ერთობლიობაზეა დამოკიდებული, მათ შორის მთავრობის ოპერაციები, ნაღდი ფული მიმოქცევაში, სავალუტო ბაზარზე ინტერვენციები, მთავრობისა და ეროვნული ბანკის ფასიანი ქაღალდების ემისია. მაგალითად, ფასიანი ქაღალდების ემისიები, მთავრობის შემოსავლები (გადასახადების მიღება) და მიმოქცევაში არსებული ნაღდი ფულის ზრდა ამცირებს საფინანსო სისტემის ლიკვიდობას და რეფინანსირების სესხებზე ზრდის მიმართულებით მოქმედებს, მთავრობის ხარჯები კი, პირიქით, ზრდის ლიკვიდობას და რეფინანსირების სესხებზე შემცირების მიმართულებით მოქმედებს.

რაც შეეხება უშუალოდ რეფინანსირების სესხების მოცულობას 2016-2018 წლებში. 2016 წლის განმავლობაში, საშუალოდ, რეფინანსირების სესხის ოდენობა 857 მლნ, ხოლო 2017 წელს 1 166 მლნ ლარის ნიშნულზე იყო. 2018 წლის 6 თვის მონაცემებით ანალოგიური მაჩვენებელი 1 007 მლნ ლარია, 2016 წლის 6 თვის მონაცემი კი 710 მლნ ლარს შეადგენდა. დეპუტატის მიერ დასახელებულ მონაცემებთან მიმართებაში აუცილებელია აღინიშნოს, რომ 2016 წელს დაფიქსირებული რეფინანსირების სესხის მინიმალური მნიშვნელობა 250 მლნ ლარს შეადგენდა, თუმცა, 2 მლრდ-იანი ნიშნულისათვის აღნიშნულ მაჩვენებელს არასდროს მიუღწევია, მიმდინარე წლის მაქსიმალური მნიშვნელობა 4 იანვარს 1 260 მლნ ლარის ოდენობით ფიქსირდება, 2017 წლის მაქსიმუმი კი 19 აპრილს 1 632 მლნ ლარის ნიშნულზეა.

გრაფიკი 1: რეფინანსირების სესხების მოცულობა 2016-2018 წლებში

წყარო: საქართველოს ეროვნული ბანკი

წყარო: საქართველოს ეროვნული ბანკი

გასათვალისწინებელია, რომ ორი პერიოდის შედარებისას დეპუტატი ერთი მხრივ 2016 წელს არსებულ მინიმალურ ნიშნულს იღებს და შემცირებულად ასახელებს, მეორე მხრივ კი მიმდინარე პერიოდის მაჩვენებლად მოჰყავს მონაცემი, რომელიც 2018 წელს დაფიქსირებულ მაქსიმალურ ნიშნულს 1.6-ჯერ აღემატება. აღნიშნული შედარება მოკლებულია ობიექტურ საფუძველს შესადარებელ პერიოდებში არსებული განსხვავებული ეკონომიკური ვითარების გათვალისწიებით, რეფინანსირების სესხების მოცულობაზე მოქმედი ფაქტორები კი მოკლევადიან პერიოდშიც საგრძნობი მერყეობით ხასიათდება, არათუ ორწლიან შუალედში.

[1] რეფინანსირების სესხი წარმოადგენს ფულად-საკრედიტო პოლიტიკის ინსტრუმენტს, რომლის მეშვეობითაც ეროვნული ბანკი ახორციელებს ბანკებისათვის ფულადი რესურსის მიწოდებას დადგენილი უზრუნველყოფით.

წყარო: საქართველოს ეროვნული ბანკი

გასათვალისწინებელია, რომ ორი პერიოდის შედარებისას დეპუტატი ერთი მხრივ 2016 წელს არსებულ მინიმალურ ნიშნულს იღებს და შემცირებულად ასახელებს, მეორე მხრივ კი მიმდინარე პერიოდის მაჩვენებლად მოჰყავს მონაცემი, რომელიც 2018 წელს დაფიქსირებულ მაქსიმალურ ნიშნულს 1.6-ჯერ აღემატება. აღნიშნული შედარება მოკლებულია ობიექტურ საფუძველს შესადარებელ პერიოდებში არსებული განსხვავებული ეკონომიკური ვითარების გათვალისწიებით, რეფინანსირების სესხების მოცულობაზე მოქმედი ფაქტორები კი მოკლევადიან პერიოდშიც საგრძნობი მერყეობით ხასიათდება, არათუ ორწლიან შუალედში.

[1] რეფინანსირების სესხი წარმოადგენს ფულად-საკრედიტო პოლიტიკის ინსტრუმენტს, რომლის მეშვეობითაც ეროვნული ბანკი ახორციელებს ბანკებისათვის ფულადი რესურსის მიწოდებას დადგენილი უზრუნველყოფით.

წყარო: საქართველოს ეროვნული ბანკი

გასათვალისწინებელია, რომ ორი პერიოდის შედარებისას დეპუტატი ერთი მხრივ 2016 წელს არსებულ მინიმალურ ნიშნულს იღებს და შემცირებულად ასახელებს, მეორე მხრივ კი მიმდინარე პერიოდის მაჩვენებლად მოჰყავს მონაცემი, რომელიც 2018 წელს დაფიქსირებულ მაქსიმალურ ნიშნულს 1.6-ჯერ აღემატება. აღნიშნული შედარება მოკლებულია ობიექტურ საფუძველს შესადარებელ პერიოდებში არსებული განსხვავებული ეკონომიკური ვითარების გათვალისწიებით, რეფინანსირების სესხების მოცულობაზე მოქმედი ფაქტორები კი მოკლევადიან პერიოდშიც საგრძნობი მერყეობით ხასიათდება, არათუ ორწლიან შუალედში.

[1] რეფინანსირების სესხი წარმოადგენს ფულად-საკრედიტო პოლიტიკის ინსტრუმენტს, რომლის მეშვეობითაც ეროვნული ბანკი ახორციელებს ბანკებისათვის ფულადი რესურსის მიწოდებას დადგენილი უზრუნველყოფით.

წყარო: საქართველოს ეროვნული ბანკი

გასათვალისწინებელია, რომ ორი პერიოდის შედარებისას დეპუტატი ერთი მხრივ 2016 წელს არსებულ მინიმალურ ნიშნულს იღებს და შემცირებულად ასახელებს, მეორე მხრივ კი მიმდინარე პერიოდის მაჩვენებლად მოჰყავს მონაცემი, რომელიც 2018 წელს დაფიქსირებულ მაქსიმალურ ნიშნულს 1.6-ჯერ აღემატება. აღნიშნული შედარება მოკლებულია ობიექტურ საფუძველს შესადარებელ პერიოდებში არსებული განსხვავებული ეკონომიკური ვითარების გათვალისწიებით, რეფინანსირების სესხების მოცულობაზე მოქმედი ფაქტორები კი მოკლევადიან პერიოდშიც საგრძნობი მერყეობით ხასიათდება, არათუ ორწლიან შუალედში.

[1] რეფინანსირების სესხი წარმოადგენს ფულად-საკრედიტო პოლიტიკის ინსტრუმენტს, რომლის მეშვეობითაც ეროვნული ბანკი ახორციელებს ბანკებისათვის ფულადი რესურსის მიწოდებას დადგენილი უზრუნველყოფით.

წყარო: საქართველოს ეროვნული ბანკი

გასათვალისწინებელია, რომ ორი პერიოდის შედარებისას დეპუტატი ერთი მხრივ 2016 წელს არსებულ მინიმალურ ნიშნულს იღებს და შემცირებულად ასახელებს, მეორე მხრივ კი მიმდინარე პერიოდის მაჩვენებლად მოჰყავს მონაცემი, რომელიც 2018 წელს დაფიქსირებულ მაქსიმალურ ნიშნულს 1.6-ჯერ აღემატება. აღნიშნული შედარება მოკლებულია ობიექტურ საფუძველს შესადარებელ პერიოდებში არსებული განსხვავებული ეკონომიკური ვითარების გათვალისწიებით, რეფინანსირების სესხების მოცულობაზე მოქმედი ფაქტორები კი მოკლევადიან პერიოდშიც საგრძნობი მერყეობით ხასიათდება, არათუ ორწლიან შუალედში.

[1] რეფინანსირების სესხი წარმოადგენს ფულად-საკრედიტო პოლიტიკის ინსტრუმენტს, რომლის მეშვეობითაც ეროვნული ბანკი ახორციელებს ბანკებისათვის ფულადი რესურსის მიწოდებას დადგენილი უზრუნველყოფით.

![მთავრობამ დაახლოებით 3 მლრდ სახელმწიფო რესურსი მიაწოდა [ასესხა] კომერციულ ბანკებს](https://factcheck.ge/storage/defaults/default-seo.jpeg)