რომან გოცირიძე: ერთმა ქართული ბანკის მოგებამ ლატვიის ყველა ბანკის მოგებას გადააჭარბა

ვერდიქტი: „ფაქტ-მეტრის“ დასკვნით, რომან გოცირიძის განცხადება არის სიმართლე.

2022 წელს ქართული საბანკო სექტორის მოგებამ 2.1 მლრდ ლარს მიაღწია, საიდანაც საქართველოს ბანკის მოგება 924 მლნ-ს შეადგენდა, თიბისი ბანკის - 894 მლნ-ს.

მოგების ზომის შესაფასებლად ნებისმიერი კომპანიისთვის აბსოლუტურ მაჩვენებელთან ერთად მოგების მარჟის და/ან მისი აქტივების/კაპიტალის მოცულობის განსაზღვრაც აუცილებელია. 2022 წლის 31 დეკემბრის მდგომარეობით, საქართველოს ბანკის აქტივები 28.4 მლრდ ლარს შეადგენდა, თიბისის - 27.4 მლრდ ლარს.

ლატვიის შემთხვევაში, 2022 წელს საბანკო სექტორის მოგებამ 322 მლნ ევროს მიაღწია. ევრო-ლარის საშუალო გაცვლითმა კურსმა იმავე წელს 3.07 შეადგინა. ლარში დათვლით ლატვიის საბანკო სექტორის მოგება 989 მლნ იქნება, 2023 წლის 2.84 საშუალო კურსით - 915 მლნ ლარი.

ლატვიის საბანკო სექტორის აქტივების მოცულობა 27 მლრდ ევროა, რაც თავის მხრივ ლარში დათვლით 80 მლრდ-ს აღემატება.

„ფაქტ-მეტრი“ არ შევა იმის განხილვაში, ბანკის მოგება პროცენტულად ან თანხობრივად რამდენი უნდა იყოს და არც იმაში, როგორი უნდა იყოს ეროვნული ბანკის მონეტარული პოლიტიკა, მკაცრი თუ შერბილებული. თუმცა ფაქტია, რომ ერთმა ქართულმა ბანკმა თითქმის იმდენივე მოგება მიიღო, რაც ლატვიის მთლიანმა საბანკო სექტორმა, მაშინ როცა ლატვიის საბანკო სექტორის აქტივების მოცულობა მოგებით პირველ ადგილზე გასულ ქართული ბანკის ანალოგიურ მაჩვენებელს 3-ჯერ აღემატებოდა.

დეპუტატის მიზანს იმის წარმოჩენა წარმოადგენდა, რომ საქართველოში ბანკების მოგების მაჩვენებელი საკუთარ აქტივებთან მიმართებით უფრო მაღალი იყო, ვიდრე ლატვიაში, რის გამოც მისი ნათქვამი „ფაქტ-მეტრმა“ შეაფასა როგორც სიმართლე.

ანალიზი:

დეპუტატმა და ჯგუფ „ევროოპტიმისტების“ წევრმა რომან გოცირიძემ ეროვნული ბანკის პრეზიდენტობის მოვალეობის შემსრულებლის მიერ პარლამენტში ანგარიშის წარდგენისას შერბილებული მონეტარული პოლიტიკა გააკრიტიკა და განაცხადა: (5:26-დან) „საქართველოს კომერციულმა ბანკებმა 2022 წელს მიიღეს წარმოუდგენლად დიდი მოგება, ისტორიულად დიდი მოგება“... „ჩვენი ორი წამყვანი კომერციული ბანკიდან ერთმა იმაზე მეტი მოგება მიიღო, ვიდრე ლატვიის მთელმა საბანკო სისტემამ ერთად აღებულმა, როდესაც ლატვიის კომერციული ბანკების აქტივების მოცულობა გაცილებით მეტია ვიდრე საქართველოს ბანკების აქტივები.“

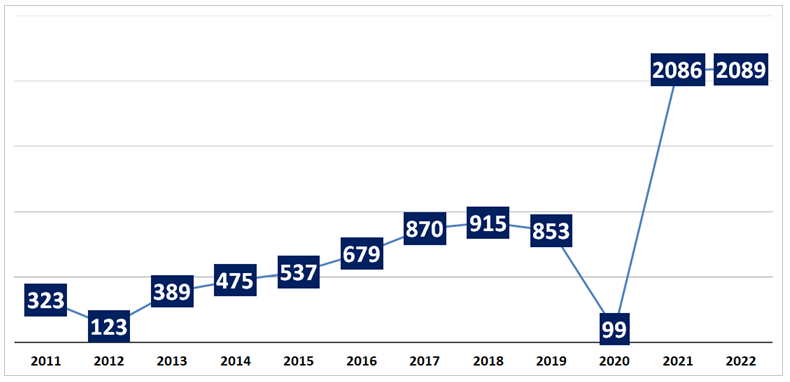

2022 წელს საქართველოს კომერციულმა ბანკებმა ჯამში 2.1 მლრდ ლარის მოგება მიიღეს. ნომინალურად მოგება თითქმის იმდენივე (6 მლნ ლარით ნაკლები) იყო 2021 წელსაც, თუმცა 2021-ში მაღალ მოგებაზე გასვლის ერთ-ერთი მიზეზი 2020 წელს პანდემიის პირველი ტალღის დროს დარეზერვებული თანხის ბრუნვაში ხელახლა გაშვება გახდა. შესაბამისად, 2022 წელს ქართული ბანკები მოგების ისტორიულ მაქსიმუმზე მართლაც გავიდნენ.

გრაფიკი 1: კომერციული ბანკების წმინდა მოგება (მლნ. ლარი)

წყარო: საქართველოს ეროვნული ბანკი

წყარო: საქართველოს ეროვნული ბანკი

დეპუტატის განცხადების მეორე ნაწილი ქართული და ლატვიური ბანკების მოგების მარჟის შედარებას ეხებოდა. საქართველოში ორი დომინანტი ბანკია: საქართველოს ბანი და თიბისი ბანკი. ისინი ჯამში მთლიანი სექტორის აქტივების საკრედიტო და სადეპოზიტო პორტფელების 80%-ს განაგებენ, კიდევ უფრო მაღალი 93.8% არის მათი წილი მომგებიანობაში. 2022 წელს მათ შესაბამისად 924 და 894 მლნ ლარის მოგება მიიღეს. ლატვიის მთლიანი საბანკო სექტორის მოგებამ იმავე წელს 322 მლნ ევრო შეადგინა. ევრო-ლარის საშუალო კურსი (12 თვის საშუალო) 2022 წელს 3.07-ს შეადგენდა, რაც ქართულ ფულზე 989 მლნ ლარია, 2023 წლის 2.84-იანი კურსით - 915 მლნ ლარი.

საქართველოს საბანკო აქტივების მოცულობა 70 მლრდ ლარს შეადგენს, მათგან ორ წამყვან ბანკზე პროპორციულად 27 და 28 მლრდ მოდის. ლატვიის საბანკო სექტორის კი 27 მლრდ ევროს, რაც ლარში საქართველოს მთლიანი საბანკო აქტივების ზომაზე მეტია, მათ შორის წამყვანი ბანკებიდან თითოეულზე თითქმის 3-ჯერ მეტი. აქტივებზე უკუგების (ROA)-ს გარდა, ბანკების მოგების ზომა კაპიტალზე უკუგების (ROE) კოეფიციენტითაც განისაზღვრება, როგორც წესი თუ მაღალია ROA, მაღალია ROE-ც, მაგრამ რომან გოცირიძემ ერთმანეთს მხოლოდ აქტივები შეადარა.

ქართული საბანკო სექტორი პოლიტიკოსთა და ეკონომისტთა ნაწილის მხრიდან კრიტიკის მიზეზი ძირითადად 3 მიზეზის გამო ხდება:

1) მაღალი საპროცენტო განაკვეთები სესხებზე;

2) ორი ბანკის დომინირება;

3) არაპროფილური აქტივების ფლობა.

არაპროფილური აქტივების ფლობა ბანკებს კანონით აკრძალული აქვთ, კანონმდებლობა რომელიმე ბანკის წილის ზედა ზღვარს არ განსაზღვრავს, თუმცა ეროვნულ ბანკს უფლება აქვს, კომერციული ბანკების გაერთიანების მოთხოვნა არ დააკმაყოფილოს. რაც შეეხება საპროცენტო განაკვეთებს ჭერი წლიური ეფექტური 50%-ია(მუხლი 64. ნაწილი 2). ამ რეგულაციამ 2019 წლიდან ონლაინ გამსესხებლების ბაზრიდან გასვლა გამოიწვია, თუმცა საბანკო სფეროს თითქმის არ შეხებია. დღესაც, სამომხმარებლო სესხზეც საპროცენტო განაკვეთი ზედა ზღვარზე დაახლოებით 2.5-ჯერ დაბალია, იპოთეკურზე უფრო ნაკლები, საკრედიტო ბარათზე შედარებით მეტი.

საშუალო შეწონილი საპროცენტო განაკვეთი სესხზე საქართველოში განვითარებული ქვეყნების უმეტესობასთან შედარებით მაღალია. 2022 წელს მსოფლიო ბანკის ცნობით, საქართველოში სესხზე საპროცენტო განაკვეთი 13.7%-ს შეადგენდა (ლარში მაღალ განაკვეთს მეტ-ნაკლებად უცხოურ ვალუტაში შედარებით დაბალი განაკვეთი აკომპენსირებს). საპროცენტო განაკვეთი არა მხოლოდ განვითარებულ ქვეყნებში, არამედ ჰაიტში, ლიბერიაში, ნიგერიასა და გვატემალაშიც უფრო დაბალია.

სესხის საფასურს რამდენიმე ფაქტორი განაპირობებს, მათგან უმთავრესი მოძიებული რესურსის ღირებულება, კონკურენტული გარემო და ქვეყანაში არსებული საკანონმდებლო ბაზაა.

ბანკს საკუთარი ფული არ გააჩნია. ის სესხად ნასესხებ თანხას ან ანაბრების სახით მიღებულ თანხებს გასცემს, რაც შინაარსობრივად ბანკისთვის იგივე სესხია.

საქართველოში კრედიტის მსგავსად, დეპოზიტზე დარიცხული სარგებელიც მაღალია. 2022 წლის მდგომარეობით (12 თვის საშუალო), დეპოზიტზე დარიცხული სარგებელი 7.5%-ს შეადგენდა, მათ შორის ლარში გახსნილ ანაბარზე 11.3% და უცხოურ ვალუტაში 1%. სესხებიც შესაბამისად ლარში 16.5%-ში იყო გაცემული, უცხოურ ვალუტაში 7.1%-ში.

კომერციული ბანკებისთვის რესურსების დამატებით წყაროს ეროვნული ვალუტის შემთხვევაში ეროვნული ბანკის მიერ გაცემული რეფინანსირების სესხი წარმოადგენს, 2022 წლის პირველ კვარტალში რეფინანსირების განაკვეთი 10.5%-ს შეადგენდა, მთელი დანარჩენი პერიოდი 11%-ს.

სპრედი (სხვაობა სესხისა და დეპოზიტის საპროცენტო განაკვეთებს შორის) თითოეულ შემთხვევაში საშუალოდ 5-6 პროცენტულ პუნქტს შეადგენდა (არაუზრუნველყოფილ სამომხმარებლოზე ცოტა მეტს, იპოთეკურზე შედარებით ნაკლებს).

ცოტაა თუ ბევრი 5-6 პროცენტული პუნქტი, პირობითია. რადგან ბანკებს სხვისი ფული აბარიათ, მათ დამატებითი რეგულაციები აკისრიათ. ეროვნულ ვალუტაში გახსნილ ანაბრებზე ბანკებს 5%-იანი სარეზერვო მოთხოვნა გააჩნიათ, უცხოურ ვალუტაში 10%-25%-იანი (დამოკიდებულია თითოეული კომერციული ბანკის დეპოზიტების დოლარიზაციის კოეფიციენტზე). გაცემული სესხის 2%-იც ავტომატურად რეზერვდება. ვადაგადაცილების შემთხვევაში, სარეზერვო ნორმა ჯერ 10%-მდე, შემდეგ კი ეტაპობრივად 100%-მდე იზრდება, იქამდე, სანამ მსესხებელი თანხის დაბრუნებას არ განაახლებს. ჩამოთვლილი რეგულაციების გარდა, ბანკებს ბაზელ III-ის სტანდარტების შესაბამისი სხვა მოთხოვნების შესრულებაც უწევთ.

რამდენად კონკურენტულია გარემო რთული შესაფასებელია. ერთის მხრივ, ბაზარი 2011-2016 წლებში ბრიტანულმა HSBS-მა, უკრაინულმა Pivat Bank-მა და ფრანგულმა Societe Generale-მა დატოვა, ორი ბანკის ჯამური დომინანტური წილი 80%-ს აჭარბებს. მეორე მხრივ, ცხადია, რომ სისტემა მუშაობს, 90-იანი წლების შემდეგ მეანაბრეს ბანკში ფული აღარ დაუკარგავს. სექტორმა ომს, ფინანსურ კრიზისებსა და პანდემიას გაუძლო. სესხების გარდა სხვა საბანკო სერვისებით (ბარათით გადახდა, ელექტრონული კომერცია, გადარიცხვები) მოქალაქეებისთვის ტექნიკურად უპრობლემოდ ხელმისაწვდომია.

ფაქტია ისიც, რომ ბანკებს ლიკვიდურობის ან სხვა რაიმე ფინანსური პრობლემა არ გააჩნიათ და მათი აქტივებზე უკუგების კოეფიციენტიც მაღალია, თანაც იმდენად, რომ ერთი ქართული ბანკის მოგება თანხობრივად თითქმის უთანაბრდება (2022 წლის კურსით) და მცირედით აღემატება (2023 წლის კურსით) ლატვიის მთლიანი საბანკო სექტორის მოგებას, მაშინ როცა ლატვიის საბანკო სექტორის აქტივები თითქმის 3-ჯერ მეტია. ყოველივე ამის გათვალისწინებით, „ფაქტ-მეტრმა“ რომან გოცირიძის განცხადება შეაფასა როგორც სიმართლე.