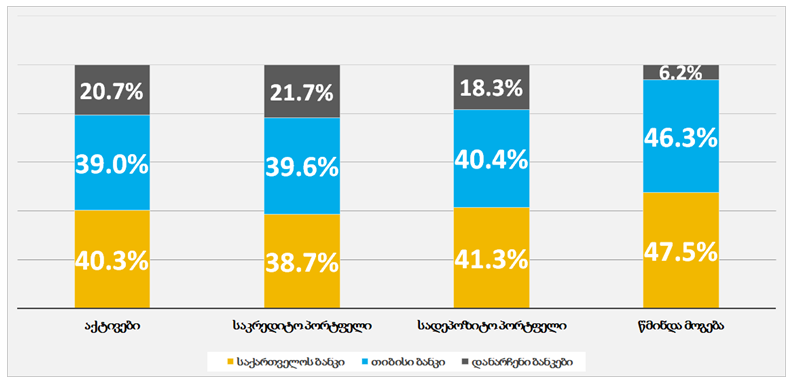

2022 წლის 31 დეკემბრის მდგომარეობით, „საქართველოს ბანკისა“ და „თიბისი“ ბანკის ჯამური აქტივების მოცულობა 55.8 მლრდ ლარს - მთლიანი საბანკო აქტივების 79.3%-ს შეადგენდა. 1.959 მლრდ ლარიანი ჯამური მოგებით კი მათი წილი ბანკების მომგებიანობაში 93.8%-ს უთანაბრდებოდა.

ის ფაქტი, რომ საქართველოში „თიბისისა“ და „საქართველოს ბანკს“ დომინანტური პოზიცია უკავიათ, სტატისტიკური ინფორმაციის დაუმუშავებლადაც, მარტივი შესამჩნევია. დასაქმებულთა უმრავლესობას ხელფასი ამ ორიდან ერთ-ერთ ბანკში ერიცხება, სესხებს და დეპოზიტებსაც ძირითადად ეს ბანკები გასცემენ და იღებენ, მაღაზიებში/კვების ობიექტებში გადახდის ტერმინალებიც უმეტესწილად ამ ორი ბანკისაა. როგორც ერთი, ასევე მეორე მათგანი ფილიალებით მთელს ქვეყანაშია წარმოდგენილი (ოკუპირებული ტერიტორიების გარდა). ფილიალებისა და მომხმარებლების სიმრავლის მიუხედავად, აქტივების მიხედვით მესამე ადგილზე მყოფი „ლიბერთი ბანკი“ რეალურ კონკურენციას ვერ სწევს, რადგან მისი ძირითადი სეგმენტი პენსიონერებისა და საბიუჯეტო სექტორში დაბალ ხელფასზე დასაქმებულ პირებისგან შედგება.

„თიბისი ბანკისა“ და „საქართველოს ბანკის“ წილები საკრედიტო და სადეპოზიტო (იგულისხმება მიმდინარე ანგარიშებიც) პორტფელში თითქმის იგივეა, რაც აქტივებში. წმინდა მოგების მხრივ კი უფრო მაღალია და 93%-ს აჭარბებს. მოგების წილის ზრდის კიდევ ერთი მიზეზი, „ვითიბი ბანკის“ მიერ საანგარიშო პერიოდის ზარალით დასრულება გახდა.

„თიბისი“ და „საქართველოს ბანკი“, წლების წინაც დომინანტურ პოზიციას იკავებდნენ, მაგრამ მაშინ ბაზრის 4/5-ს ვერ აკონტროლებდნენ. 2012 წლის 31 დეკემბრის მდგომარეობით, საბანკო სექტორის აქტივების ჯამური მოცულობა 14.4 მლრდ ლარს შეადგენდა, საიდანაც „თიბისის“ წილი 3.9 მლრდ ლარს უდრიდა, „საქართველოს ბანკის“ - 5.7 მლრდ ლარს, ანუ ჯამში 9.6 მლრდს - მთლიანი აქტივების 66.7%-ს. 5 წლის შემდეგ, 2017 წლის 31 დეკემბრის მდგომარეობით~, ამ ორი ბანკის წილი უკვე 73.7%-მდე იყო გაზრდილი.

გრაფიკი 1: კომერციული ბანკების წილები 2022 წლის 31 დეკემბრის მდგომარეობით

წყარო: საქართველოს ეროვნული ბანკი

დომინანტური პოზიციების გაძლიერების ერთ-ერთ მიზეზი ბანკების გამსხვილება გახდა. 2014 წელს „პრივატ ბანკი“ „საქართველოს ბანკმა“ შეისყიდა, 2016 წელს „ბანკი რესპუბლიკა“ – „თიბისი ბანკმა“. „ბანკ რესპუბლიკას“ შესყიდვით „ბაზის ბანკიც“ იყო დაინტერესებული, მაგრამ საბოლოოდ გარიგება ვერ შედგა.

საერთაშორისო სანქციების შემდეგ, 2022 წელს, „ვითიბი ბანკის“ პორტფელის ნაწილი „ბაზის ბანკსა“ და „ლიბერთი ბანკზე“ გადანაწილდა, რის შემდეგაც ეს ორი ბანკი სხვა კიდევ უფრო მცირე ზომის ბანკებთან მიმართებით გაძლიერდა, თუმცა ორი უმსხვილესი ბანკის პოზიციები არ შესუსტებულა.

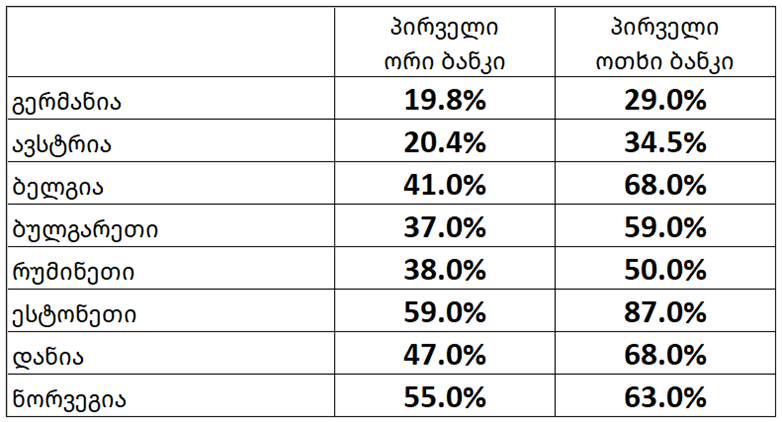

საქართველოსგან განსხვავებით, ევროპის ქვეყნებში 80%-იანი წილი ორ ბანკს არ გააჩნია, თუმცა TheBanks.EU-ს ცნობით, ზოგიერთ შემთხვევაში, პირველი ორი ბანკის წილი ბაზარზე 50%-ს აჭარბებს.

ცხრილი 1: ბანკების წილი მთლიან საბანკო სექტორში აქტივების მიხედვით

წყარო: THEbanks.eu

რადგან კომერციული ბანკის უმთავრეს საქმიანობას დაკრედიტება წარმოადგენს და აქტივების მთავარი კომპონენტიც გაცემული სესხებია, რომელიმე ბანკის საკრედიტო პორტფელის წილი ბაზარზე თითქმის იგივეა, რაც მისი მთლიანი აქტივების წილი.

საქართველოში არსებულ მაღალ კონცენტრაციაზე - როგორც პრობლემაზე, ფინანსისტები და ეკონომისტები ხშირად საუბრობენ. თუმცა ამ მხრივ სიტუაცია არ უმჯობესდება. პირიქით, ბოლო 10 წელიწადში ორი უმსხვილესი ბანკის დომინანტური წილი 66.7%-დან 79.3%-მდე გაიზარდა. ადგილობრივი ბანკები ზრდას დამოუკიდებლად ვერ ახერხებენ, უცხოური ბანკები კი ქვეყანას ტოვებენ. 2011-2016 წლებში საქართველო ბრიტანულმა HSBC-მა, უკრაინულმა Privat Bank-მა, ფრანგულმა Societe Generale-მა (ბანკი რესპუბლიკა) დატოვა. მიუხედავად იმისა, რომ საქართველოს საბანკო სივრცეში კაპიტალზე უკუგების კოეფიციენტი (ROE) უფრო მაღალია, ვიდრე ევროპაში, საერთაშორისო მოთამაშეები - თუ არ ჩავთვლით ქართულ ბანკებში წილების შეძენას, ბაზრით არ ინტერესდებიან.