დაგროვებითი პენსიის შესახებ კანონის მიღებიდან 5 წლის შემდეგ, ბენეფიციარებს დანაზოგის მაღალ, დაბალ და საშუალორისკიან პორტფელებში გადანაწილების უფლება მიეცათ. არჩევანის გასაკეთებლად, ბოლო ვადა 6 სექტემბერია. მიღებული გადაწყვეტილების შეცვლა 12 თვის შემდეგ გახდება შესაძლებელი.

დანაზოგის გადასანაწილებლად, მოქალაქემ, ID ბარათის გამოყენებით, პირადი გვერდიდან ელექტრონული განცხადება უნდა წარადგინოს, ან იუსტიციის სახლის ნებისმიერ ფილიალს მიმართოს. განცხადების წარუდგენლობის შემთხვევაში, საპენსიო სააგენტო 40 წლამდე ასაკის პირების დანაზოგს მაღალრისკიან, ანუ მზარდ აქტივებში გადაამისამართებს, 40-დან 50 წლამდე პირებისას - საშუალორისკიანში ანუ შერეულში, ხოლო 50 ან მეტი წლის პირების დანაზოგს - დაბალრისკიანში, ანუ სტაბილურ აქტივებში.

2018 წლის 6 აგვისტოს ამოქმედდა დაგროვებითი პენსიის შესახებ კანონი, რომლის ძირითადი ნაწილი (საპენსიო შენატანების განხორციელება) ძალაში შევიდა 2019 წლის იანვრიდან. 60 წლამდე ასაკის დასაქმებულები (ქალების შემთხვევაში - 55 წლამდე) სქემაში სავალდებულო წესით ჩაერთნენ, თუმცა 40 წელს მიღწეულ პირებს მისი დატოვების უფლება მიეცათ.

სისტემა 2+2+2 პრინციპით მუშაობს, საიდანაც დასაბეგრი ხელფასის 2%-ს დასაქმებული იხდის, 2%-ს - დამსაქმებელი და 2% -ს - სახელმწიფო. თუ დასაქმებულის წლიური დასაბეგრი ხელფასი 24 000 ლარიდან 60 000 ლარამდეა, მაშინ სახელმწიფო 2%-ის ნაცვლად 1%-ს ამატებს, ხოლო 60 000 ლარზე მეტის შემთხვევაში - არაფერს.

2019-2022 წლებში, დაგროვებითი საპენსიო სისტემის თანადაფინანსებაზე სახელმწიფო ბიუჯეტიდან 832 მლნ ლარი დაიხარჯა, 2023 წელს კი დამატებით 310 მლნ ლარის დახარჯვაა დაგეგმილი.

2023 წლის აგვისტომდე სისტემაში ჩართული ყველა პირის დანაზოგი დაბალრისკიან აქტივებში იყო დაბანდებული. გასული 5 წლის განმავლობაში, აღნიშნული პორტფელის მომგებიანობა, ჯამში, 49%-ს შეადგენდა, რაც წლიურ 9.3%-ს შეესაბამება. ინფლაციასთან მიმართებით, ამ სტაბილურმა (ნაკლებად რისკიანმა) პორტფელმა, ჯამში, 10.13%-ით მეტი, ხოლო წლიურად, საშუალოდ, 2.17%-ით მეტი მომგებიანობა აჩვენა.

დაბალრისკიან აქტივებში, ძირითადად, საბანკო ანაბრები და ობლიგაციები, აგრეთვე, მცირე დოზით უცხოური ვალუტა და აქციები მოიაზრება. მაღალრისკიანში კი პირიქით, უცხოური აქტივების წილმა, შესაძლოა, კანონით გათვალისწინებულ 60%-იან ზღვარს მიაღწიოს. საშუალორისკიანი პაკეტი პირველი ორის ნაზავია.

საპენსიო სააგენტოს განმარტებით, აქციებში ინვესტირებით იზრდება მომგებიანობა, ნომინალური სარგებელი ინფლაციას უსწრებს, ამავე დროს, შესაძლებელი ხდება დივერსიფიცირებაც.

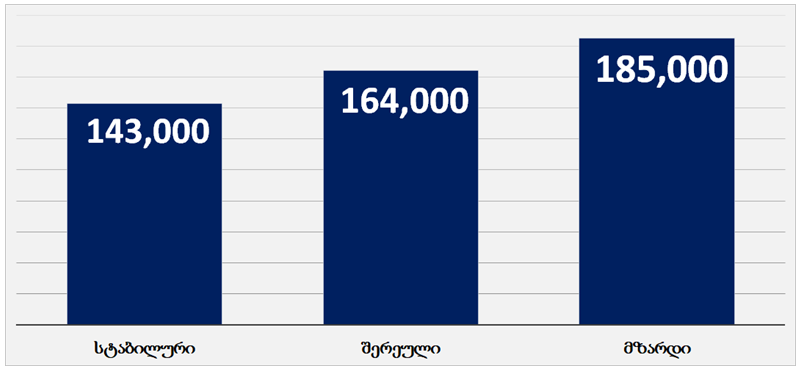

სააგენტოს დათვლით, ყოველთვიურად, 100-ლარიანი შენატანისას, არჩევანის სტაბილურ პორტფელში ინვესტირებაზე გაკეთებით, 35 წლის შემდეგ, დანაზოგის სავარაუდო მოცულობამ 143 ათას ლარს უნდა მიაღწიოს, შერეულის შემთხვევაში - 164 ათას ლარს და მაღალრისკიანის დროს - 185 ათას ლარს. ამ გამოთვლების თანახმად, რომელიც დაშვებას ეფუძნება, მაღალრისკიან აქტივებში დაბანდება, გრძელვადიან პერიოდში, დანაზოგის მოცულობას, სტაბილურ აქტივებთან შედარებით, საშუალოდ, 29%-ით ზრდის.

გრაფიკი 1: სავარაუდო ამონაგები ყოველთვიურად 100-ლარიან შენატანზე 35 წლის განმავლობაში (გამოთვლა ეფუძნება დაშვებას)

წყარო: საპენსიო სააგენტო

წყარო: საპენსიო სააგენტო

საპენსიო სააგენტოს გადაწყვეტილებით, დაბალრისკიან პორტფელში აქტივების 60% საბანკო დეპოზიტებზე განთავსდება ლარში, მზარდ პორტფელში კი, ეროვნულ ვალუტაში, საბანკო დეპოზიტის წილი 25% იქნება.

ცხრილი 1: აქტივების გადანაწილების სქემა

წყარო: საპენსიო სააგენტო

წყარო: საპენსიო სააგენტო

აქციებში ინვესტირება, ზოგადად, დეპოზიტებთან შედარებით, უფრო რისკიანად არის მიჩნეული, თუმცა საინვესტიციო პოლიტიკის დოკუმენტი დაზღვევის გარკვეულ საშუალებებს იძლევა. საპენსიო სააგენტოს არ აქვს უფლება, შეიძინოს ნებისმიერი ფასიანი ქაღალდი. სააგენტოს მიერ შეძენილი აქციები/ობლიგაციები შემდეგ კრიტერიუმებს უნა აკმაყოფილებდეს:

1) გააჩნდეს, მინიმუმ, ერთი გლობალური სარეიტინგო სააგენტოს (Standard & Poor’s, Moody’s, Fitch Ratings, Scope Ratings) მიერ მინიჭებული საკრედიტო რეიტინგი;

2) რეზიდენტი პირის ან მის მიერ გამოშვებული ფინანსური ინსტრუმენტების მინიმალური რეიტინგი არ უნდა იყოს საქართველოს სუვერენულ საკრედიტო რეიტინგზე ერთი ნიშნულზე მეტად დაბალი. ასეთი ფინანსური ინსტრუმენტების წონა საინვესტიციო პორტფელში არ უნდა აღემატებოდეს საპენსიო აქტივების 10%-ს;

3) არარეზიდენტი პირის ან მის მიერ გამოშვებული (მათ შორის, საფინანსო ინსტიტუტების მიერ გამოშვებული) ფინანსური ინსტრუმენტების მინიმალური რეიტინგი განისაზღვრება BBB-/Baa3 ან მის ეკვივალენტურ დონეზე;

4) ფულადი სახსრები და დეპოზიტები შეიძლება განთავსდეს მხოლოდ, სულ მცირე, A-/A3 ან ეკვივალენტური რეიტინგის მქონე არარეზიდენტ ფინანსურ ინსტიტუტში, ან საქართველოში ლიცენზირებულ კომერციულ ბანკებში, თუ აღნიშნულ კომერციულ ბანკებს აქვს, სულ მცირე, ერთი გლობალური სარეიტინგო სააგენტოს (Standard & Poor’s, Moody’s, Fitch Ratings, Scope Ratings) მიერ მინიჭებული საკრედიტო რეიტინგი.

საკრედიტო რეიტინგებზე და მათ მნიშვნელობაზე მეტი ინფორმაციის ნახვა შესაძლებელია „ფაქტმეტრის“ ძველ მასალებზე (ბმული 1, ბმული 2).

2023 წლის 31 ივლისის მდგომარეობით, საპენსიო აქტივების წმინდა ღირებულებამ 3.76 მლრდ ლარი შეადგინა. აქედან, საინვესტიციო საქმიანობის შედეგად მიღებული წმინდა ამონაგები 680 მლნ ლარია. სქემაში გაწევრიანებულ მონაწილეთა რაოდენობა 1.4 მლნ ადამიანს შეადგენს. ამ დროისათვის, დაგროვებითი პენსიით 4811 პირმა ისარგებლა და პენსიის სახით 12.3 მლნ ლარი მიიღო.