ვერდიქტი: კახა ოქრიაშვილი განცხადება არის მცდარი.

რეზიუმე: განცხადებაში კახა ოქრიაშვილის მიერ გამოყენებული მაჩვენებლები ფაქტობრივად მეტწილად სწორია, თუმცა სახეზეა მონაცემების არასწორი ინტერპრეტირება.

კერძოდ, მსოფლიო ბანკის ინფორმაციას, რომელსაც კახა ოქრიაშვილი განცხადების პირველ ნაწილში ეყრდნობა, როგორც შინაარსობრივი, ისე ტექნიკური შეზღუდვები აქვს. მონაცემებში დათვლილია მოქალაქეების მიერ კომერციულ ბანკებთან გაფორმებული სასესხო ხელშეკრულებების რაოდენობა 1 000 ზრდასრულ ადამიანზე და არა დებიტორთა ოდენობა. ამდენად, მაჩვენებელი მსესხებელთა რიცხვს ადეკვატურად არ აღწერს. გარდა ამისა, მსოფლიო ბანკის მონაცემებში აღნიშნული ინდიკატორი ყველა ქვეყნისთვის წარმოდგენილი არ არის. ჩამონათვალი მხოლოდ 70 ქვეყანას მოიცავს. საქართველო კი მესამე ადგილს (სინგაპურისა და თურქეთის შემდეგ) მოცემულ ნუსხაში იკავებს და არა მსოფლიოში, როგორც დეპუტატის განცხადებაშია აღნიშნული.

განცხადების მეორე ნაწილში კახა ოქრიაშვილი კომერციული ბანკების მიმართ არსებული ფინანსური ტვირთის წარმოსაჩენად, ბანკების სესხის მომსახურებასთან დაკავშირებული შემოსავლების შრომის ანაზღაურების ჯამურ მოცულობასთან ფარდობის მაჩვენებელს იყენებს. ამ ტვირთის წარმოსაჩენად წარმოდგენილი მაჩვენებლის გამოყენება არ არის რელევანტური. შრომის ანაზღაურების ნაგულისხმევი რაოდენობა ქვეყნის მოსახლეობის მთლიან შემოსავალს არ გამოხატავს და მასზე ნაკლებია. გარდა ამისა, ეს მაჩვენებელი არა მხოლოდ მოვალეთა, არამედ ყველა დასაქმებულის შრომის ანაზღაურებას გვიჩვენებს. მეორე მხრივ, საბანკო სესხების მომსახურების ოდენობად მიჩნეული სახსრების ჯამური სიდიდე ფიზიკური პირების გარდა იურიდიული პირების ვალდებულებებსაც მოიცავს. ფიზიკური პირებისაგან ბანკების მხრიდან მისაღები საპროცენტო შემოსავალი კი ჯამურ შრომის ანაზღაურებასთან მიმართებით არა 30 არამედ 14.3%-ია. აღნიშნული მაჩვენებელი მხოლოდ კომერციული ბანკების და არა ყველა საკრედიტო ორგანიზაციის მიმართ არსებულ ვალდებულებებს ასახავს, თუმცა დეპუტატი განცხადებაში სწორედ კომერციული ბანკების წინაშე არსებულ ვალდებულებებზე აკეთებს აქცენტს.

ანალიზი

საქართველოს პარლამენტში სიტყვით გამოსვლისას „ქართული ოცნების“ წევრმა კახა ოქრიაშვილმა განაცხადა, რომ საქართველოში ყოველი 1 000-დან 700 ადამიანს აქვს ბანკის ვალი და ამ ჭარბვალიანობის ინდექსით მსოფლიოში მეორე ადგილზე ვართ. ქვეყანაში ჯამური წლიური შემოსავლის, ანუ ხელფასის 30%-მდე კი მხოლოდ საბანკო პროცენტის მომსახურებაზე მიდის.

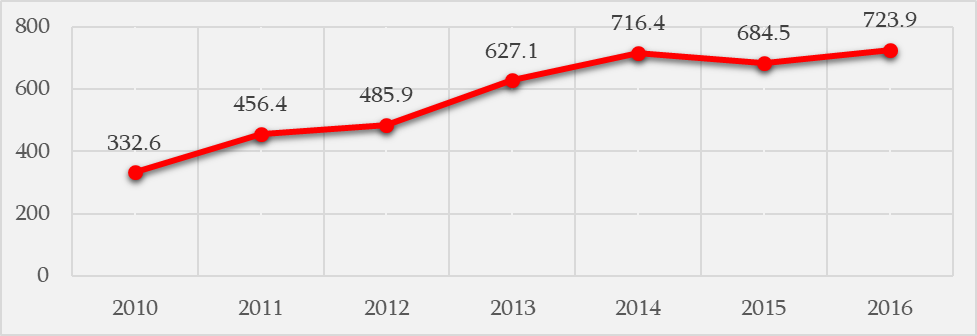

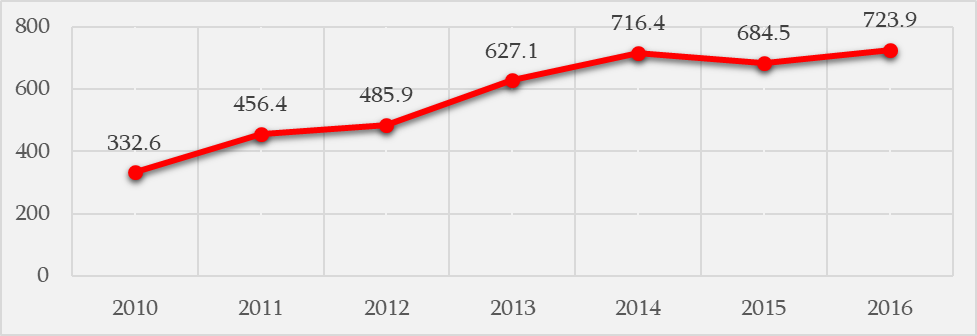

სხვადასხვა ქვეყანაში კომერციული ბანკების მოვალეთა სტატისტიკას 1 000 კაცზე, მსოფლიო ბანკი აქვეყნებს. კახა ოქრიაშვილი განცხადების პირველ ნაწილში ამ ინდიკატორზე საუბრობს. ბანკის მონაცემებით, 2016 წელს (ამ ეტაპზე განახლებული მონაცემები ხელმისაწვდომი არ არის) საქართველოში ყოველი 1 000-დან 724 ადამიანს ჰქონდა კომერციული ბანკის ვალი, რაც საანგარიშო პერიოდში ყველაზე მაღალი ნიშნულია. მაჩვენებელი 2010-2014 წლებში მუდმივად იზრდებოდა, 2015 წელს, წინა პერიოდთან მიმართებით, მონაცემმა დაიკლო და 685 ადამიანი შეადგინა. 2016 წელს მაჩვენებელი ისევ გაიზარდა.

მნიშვნელოვანია, რომ აღნიშნული ინდიკატორის შინაარსობრივი და ტექნიკური შეზღუდვებიდან გამომდინარე მისი გამოყენება ქვეყნებში ჭარბვალიანობის შესაფასებლად მართებული არ არის. მსოფლიო ბანკი აღნიშნულ ინდიკატორს კომერციულ ბანკებთან მოქალაქეების მიერ გაფორმებული ხელშეკრულებების რაოდენობით ითვლის. ამდენად, მონაცემი 1 000 კაცზე ბანკებთან გაფორმებული სასესხო ხელშეკრულებების რიცხვს გამოხატავს და არა ვალის მქონე პირთა ოდენობას. შესაბამისად, კომერციული ბანკების მოვალეთა რაოდენობა 1 000 კაცზე იმაზე ნაკლებია, ვიდრე მონაცემი გვიჩვენებს. აღნიშნულ შეზღუდვას ნათლად წარმოაჩენს სინგაპურის მაჩვენებელი, სადაც ყოველ 1 000 კაცზე კომერციულ ბანკებთან გაფორმებული 1 233 სასესხო ხელშეკრულება მოდის.

მსოფლიო ბანკის მონაცემებში კომერციული ბანკის მოვალეთა რიცხვით საქართველო სინგაპურისა (1 233) და თურქეთის (804) შემდეგ მესამე ადგილს იკავებს. აღსანიშნავია, რომ მოცემული ინდიკატორისთვის ბანკს მსოფლიოს მხოლოდ 70 ქვეყნის მონაცემი აქვს აღებული, ამდენად, აღნიშნულ მაჩვენებელზე დაყრდნობით მსოფლიო რეიტინგში საქართველოს მდებარეობაზე მსჯელობა არარელევანტურია.

გარდა ამისა, ბანკების მოვალეთა რიცხვის მატება ცალსახად ნეგატიური ტენდენციის გამომხატველი არ არის. ფინანსურ რესურსებზე გაზრდილი წვდომა ჯანსაღი ეკონომიკური პროცესის თანმდევი ნაწილია. მეტად მნიშვნელოვანია რამდენად უმკლავდება მსესხებელი აღებულ ვალდებულებას.

გრაფიკი 1: კომერციული ბანკების მოვალეთა რიცხვი საქართველოში 1 000 კაცზე

წყარო: მსოფლიო ბანკი

განცხადების მეორე ნაწილში კახა ოქრიაშვილი საბანკო სესხების მომსახურებაზე გასაწევი ხარჯების მოსახლეობის ჯამურ წლიურ შემოსავლებთან ფარდობაზე საუბრობს. საპროცენტო შემოსავალი ის თანხაა, რომელსაც კომერციული ბანკები გაცემული სესხებზე დარიცხული პროცენტის სახით იღებენ. ეროვნული ბანკის ინფორმაციით, კომერციული ბანკების საპროცენტო შემოსავალმა 2017 წლის ბოლოს 2.76 მლრდ ლარი, სესხის მომსახურებასთან დაკავშირებული სხვა შემოსავლების ჩათვლით (საკომისიოები, ჯარიმები და სხვ.) კი 3.13 მლრდ ლარი შეადგინა. აქვე აღსანიშნავია რომ აღნიშნული მაჩვენებელი ჯამური სიდიდეა და იურიდიული პირებისაგან მისაღებ სახსრებსაც მოიცავს, მხოლოდ ფიზიკური პირებისგან მისაღები საპროცენტო შემოსავლები კი 1.58 მლრდ ლარს უტოლდება.

ჯამური შემოსავალი, რომელზეც გამოსვლაში პოლიტიკოსი აკეთებს აქცენტს, საქართველოში კონკრეტული წლისთვის გენერირებული შრომის ანაზღაურების მოცულობაა, რომელიც, საქსტატის ინფორმაციით, 2017 წლისთვის 11.03 მლრდ ლარს შეადგენდა. აღნიშნულ მაჩვენებელთან საბანკო საპროცენტო შემოსავლების შეფარდების მონაცემი გასული წლისთვის 25%, არასაპროცენტო შემოსავლების ჩათვლით კი 28.4% იყო. მიუხედავად ამისა, მოცემული შეფარდება საპროცენტო შემოსავლების სიდიდისა და ტვირთის სათანადოდ აღმწერი არ არის. ერთი მხრივ ქვეყნის მოსახლეობის მთლიანი შემოსავალი უფრო მეტია, ვიდრე მხოლოდ შრომის ანაზღაურება. მეორე მხრივ, აღნიშნული მონაცემი (ქვეყანაში გენერირებული შრომის ანაზღაურება) საქართველოში დასაქმებულთა ჯამურ შრომის ანაზღაურებას გამოხატავს და არა მხოლოდ იმ ადამიანების ხელფასებს, რომლებსაც საფინანსო ინსტიტუტების მიმართ სასესხო ვალდებულება გააჩნიათ. ამავდროულად მთლიანი საპროცენტო შემოსავალი იურიდიული პირების ვალდებულებებსაც მოიცავს, მხოლოდ ფიზიკური პირებისაგან მისაღები საპროცენტო შემოსავლები(1.58 მლრდ) კი წლიური შრომის ანაზღაურების მხოლოდ 14.3%-ია. აღსანიშნავია, რომ მოცემული მაჩვენებლები კომერციული ბანკების გარდა სხვა საკრედიტო ორგანიზაციების მიმართ არსებულ ვალდებულებებს არ მოიცავს, შესაბამისად მოსახლეობის ვალდებულებებს შემცირებულად ასახავს, თუმცა კახა ოქრიაშვილი განცხადებაში აქცენტს სწორედ კომერციული ბანკების მიმართ მოქალაქეთა დავალიანებაზე აკეთებს.

ზოგადად ჭარბვალიანობის არსებობაზე საუბრისას აღსანიშნავია რომ საერთაშორისოდ აღიარებული განმარტება, მისი გაზომვის უნივერსალური ფორმულა არ არსებობს, შესაბამისად გაურკვეველია რას ეყრდნობა მსგავსი მტკიცება. ჭარბვალიანობის კრიტერიუმებად შესაძლებელია ავიღოთ შინამეურნეობების (ფიზიკური პირების) ვალის ფარდობა მშპ-სთან, ისევე როგორც ვადაგადაცილებული სესხების მოცულობა (ვალდებულებების ნაწილი რომლის მომსახურებასაც მსესხებელი ვერ ახერხებს შეთანხმების პირობების შესაბამისად).

ეროვნული ბანკის მონაცემებით, კომერციული ბანკების მიერ საქართველოს რეზიდენტებზე (როგორც ფიზიკურ, ისე იურიდიულ პირებზე) ეროვნულ ვალუტასა და დოლარში ჯამურად გაცემული სესხების რაოდენობამ 2017 წელს 21.4 მლრდ ლარი შეადგინა, საიდანაც 11.8 მლრდ ლარის ოდენობის სესხი გაცემული იყო ფიზიკურ პირებზე. ფიზიკურ პირებზე გაცემული სესხების ჯამური მაჩვენებელი საანგარიშო პერიოდში მუდმივად იმატებდა.

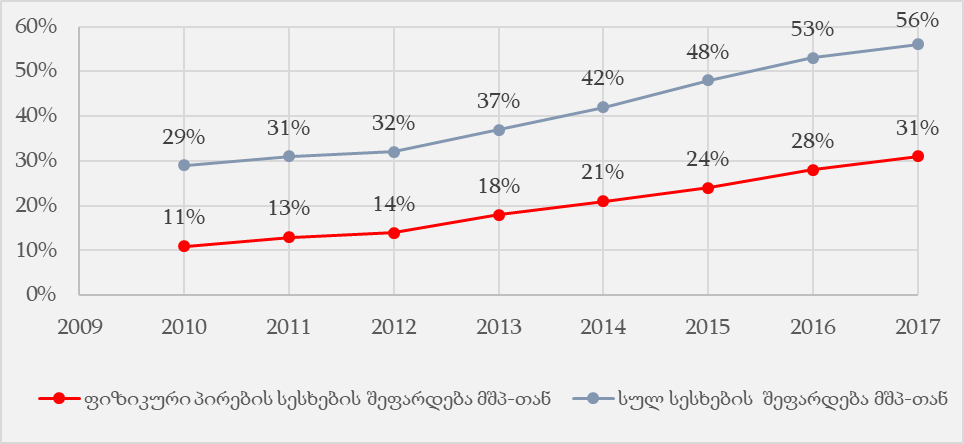

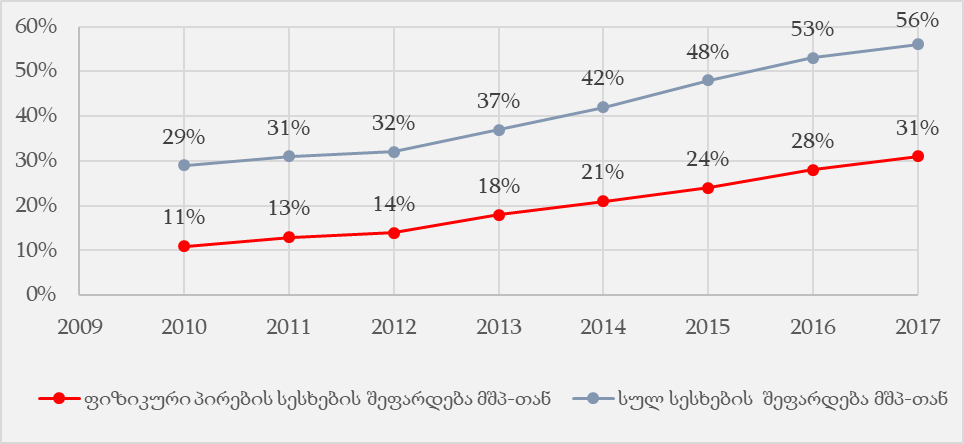

გრაფიკი 2: კომერციული ბანკების მიერ შინამეურნეობებზე და საქართველოს რეზიდენტებზე ჯამურად გაცემული სესხების შეფარდება მშპ-თან

წყარო: მსოფლიო ბანკი

განცხადების მეორე ნაწილში კახა ოქრიაშვილი საბანკო სესხების მომსახურებაზე გასაწევი ხარჯების მოსახლეობის ჯამურ წლიურ შემოსავლებთან ფარდობაზე საუბრობს. საპროცენტო შემოსავალი ის თანხაა, რომელსაც კომერციული ბანკები გაცემული სესხებზე დარიცხული პროცენტის სახით იღებენ. ეროვნული ბანკის ინფორმაციით, კომერციული ბანკების საპროცენტო შემოსავალმა 2017 წლის ბოლოს 2.76 მლრდ ლარი, სესხის მომსახურებასთან დაკავშირებული სხვა შემოსავლების ჩათვლით (საკომისიოები, ჯარიმები და სხვ.) კი 3.13 მლრდ ლარი შეადგინა. აქვე აღსანიშნავია რომ აღნიშნული მაჩვენებელი ჯამური სიდიდეა და იურიდიული პირებისაგან მისაღებ სახსრებსაც მოიცავს, მხოლოდ ფიზიკური პირებისგან მისაღები საპროცენტო შემოსავლები კი 1.58 მლრდ ლარს უტოლდება.

ჯამური შემოსავალი, რომელზეც გამოსვლაში პოლიტიკოსი აკეთებს აქცენტს, საქართველოში კონკრეტული წლისთვის გენერირებული შრომის ანაზღაურების მოცულობაა, რომელიც, საქსტატის ინფორმაციით, 2017 წლისთვის 11.03 მლრდ ლარს შეადგენდა. აღნიშნულ მაჩვენებელთან საბანკო საპროცენტო შემოსავლების შეფარდების მონაცემი გასული წლისთვის 25%, არასაპროცენტო შემოსავლების ჩათვლით კი 28.4% იყო. მიუხედავად ამისა, მოცემული შეფარდება საპროცენტო შემოსავლების სიდიდისა და ტვირთის სათანადოდ აღმწერი არ არის. ერთი მხრივ ქვეყნის მოსახლეობის მთლიანი შემოსავალი უფრო მეტია, ვიდრე მხოლოდ შრომის ანაზღაურება. მეორე მხრივ, აღნიშნული მონაცემი (ქვეყანაში გენერირებული შრომის ანაზღაურება) საქართველოში დასაქმებულთა ჯამურ შრომის ანაზღაურებას გამოხატავს და არა მხოლოდ იმ ადამიანების ხელფასებს, რომლებსაც საფინანსო ინსტიტუტების მიმართ სასესხო ვალდებულება გააჩნიათ. ამავდროულად მთლიანი საპროცენტო შემოსავალი იურიდიული პირების ვალდებულებებსაც მოიცავს, მხოლოდ ფიზიკური პირებისაგან მისაღები საპროცენტო შემოსავლები(1.58 მლრდ) კი წლიური შრომის ანაზღაურების მხოლოდ 14.3%-ია. აღსანიშნავია, რომ მოცემული მაჩვენებლები კომერციული ბანკების გარდა სხვა საკრედიტო ორგანიზაციების მიმართ არსებულ ვალდებულებებს არ მოიცავს, შესაბამისად მოსახლეობის ვალდებულებებს შემცირებულად ასახავს, თუმცა კახა ოქრიაშვილი განცხადებაში აქცენტს სწორედ კომერციული ბანკების მიმართ მოქალაქეთა დავალიანებაზე აკეთებს.

ზოგადად ჭარბვალიანობის არსებობაზე საუბრისას აღსანიშნავია რომ საერთაშორისოდ აღიარებული განმარტება, მისი გაზომვის უნივერსალური ფორმულა არ არსებობს, შესაბამისად გაურკვეველია რას ეყრდნობა მსგავსი მტკიცება. ჭარბვალიანობის კრიტერიუმებად შესაძლებელია ავიღოთ შინამეურნეობების (ფიზიკური პირების) ვალის ფარდობა მშპ-სთან, ისევე როგორც ვადაგადაცილებული სესხების მოცულობა (ვალდებულებების ნაწილი რომლის მომსახურებასაც მსესხებელი ვერ ახერხებს შეთანხმების პირობების შესაბამისად).

ეროვნული ბანკის მონაცემებით, კომერციული ბანკების მიერ საქართველოს რეზიდენტებზე (როგორც ფიზიკურ, ისე იურიდიულ პირებზე) ეროვნულ ვალუტასა და დოლარში ჯამურად გაცემული სესხების რაოდენობამ 2017 წელს 21.4 მლრდ ლარი შეადგინა, საიდანაც 11.8 მლრდ ლარის ოდენობის სესხი გაცემული იყო ფიზიკურ პირებზე. ფიზიკურ პირებზე გაცემული სესხების ჯამური მაჩვენებელი საანგარიშო პერიოდში მუდმივად იმატებდა.

გრაფიკი 2: კომერციული ბანკების მიერ შინამეურნეობებზე და საქართველოს რეზიდენტებზე ჯამურად გაცემული სესხების შეფარდება მშპ-თან

წყარო: ეროვნული ბანკი

ფიზიკურ პირებზე გაცემული სესხების რიცხობრივ მაჩვენებელთან ერთად, 2011-2017 წლებში მუდმივად იზრდებოდა მისი მშპ-თან ფარდობის მაჩვენებელიც. 2017 წელს კომერციული ბანკების მიერ ფიზიკურ პირებზე გაცემული სესხები შესაბამისი პერიოდის მშპ-ის 31%-ს შეადგენდა. აღნიშნული მაჩვენებელი საქართველოსთან შედარებით დაბალია მეზობელ ქვეყნებში. შინამეურნეობების ვალის წილი მშპ-სთან 15-16%-ის მიდამოებშია სომხეთსა და რუსეთში, 17.5%-ის ფარგლებშია თურქეთის შემთხვევაში. ზოგადად არსებული ტენდენციით კი აღნიშნული მაჩვენებელი გაცილებით მაღალია ეკონომიკურად განვითარებულ ქვეყნებში და დაბალია ნაკლებად განვითარებული ეკონომიკებისათვის. მაგალითად შინამეურნეობების ვალის ფარდობა მშპ-სთან 100%-ზე მაღალია ისეთ ქვეყნებში როგორიცაა შვეიცარია, ნიდერლანდები, ნორვეგია, 10%-ზე ნაკლებია არგენტინაში, ეგვიპტეში, ყაზახეთში.

რაც შეეხება ვადაგადაცილებული სესხების მოცულობას, 2018 წლის აპრილის მდგომარეობით, საქართველოში არსებული ვადაგადაცილებული სესხების მოცულობა 378 მლნ ლარს უტოლდება და მთლიანი სესხების მოცულობის 1.65%-ს შეადგენს. ბოლო წლებში ვადაგადაცილებული სესხების აბსოლუტური ზრდის პარალელურად, რაც გაცემული სესხების მოცულობის ზრდის პირობებში ბუნებრივია, მისი წილი სესხების მთლიან მოცულობაში გამოკვეთილი შემცირების ტენდენციით ხასიათდება.

წყარო: ეროვნული ბანკი

ფიზიკურ პირებზე გაცემული სესხების რიცხობრივ მაჩვენებელთან ერთად, 2011-2017 წლებში მუდმივად იზრდებოდა მისი მშპ-თან ფარდობის მაჩვენებელიც. 2017 წელს კომერციული ბანკების მიერ ფიზიკურ პირებზე გაცემული სესხები შესაბამისი პერიოდის მშპ-ის 31%-ს შეადგენდა. აღნიშნული მაჩვენებელი საქართველოსთან შედარებით დაბალია მეზობელ ქვეყნებში. შინამეურნეობების ვალის წილი მშპ-სთან 15-16%-ის მიდამოებშია სომხეთსა და რუსეთში, 17.5%-ის ფარგლებშია თურქეთის შემთხვევაში. ზოგადად არსებული ტენდენციით კი აღნიშნული მაჩვენებელი გაცილებით მაღალია ეკონომიკურად განვითარებულ ქვეყნებში და დაბალია ნაკლებად განვითარებული ეკონომიკებისათვის. მაგალითად შინამეურნეობების ვალის ფარდობა მშპ-სთან 100%-ზე მაღალია ისეთ ქვეყნებში როგორიცაა შვეიცარია, ნიდერლანდები, ნორვეგია, 10%-ზე ნაკლებია არგენტინაში, ეგვიპტეში, ყაზახეთში.

რაც შეეხება ვადაგადაცილებული სესხების მოცულობას, 2018 წლის აპრილის მდგომარეობით, საქართველოში არსებული ვადაგადაცილებული სესხების მოცულობა 378 მლნ ლარს უტოლდება და მთლიანი სესხების მოცულობის 1.65%-ს შეადგენს. ბოლო წლებში ვადაგადაცილებული სესხების აბსოლუტური ზრდის პარალელურად, რაც გაცემული სესხების მოცულობის ზრდის პირობებში ბუნებრივია, მისი წილი სესხების მთლიან მოცულობაში გამოკვეთილი შემცირების ტენდენციით ხასიათდება.

წყარო: მსოფლიო ბანკი

განცხადების მეორე ნაწილში კახა ოქრიაშვილი საბანკო სესხების მომსახურებაზე გასაწევი ხარჯების მოსახლეობის ჯამურ წლიურ შემოსავლებთან ფარდობაზე საუბრობს. საპროცენტო შემოსავალი ის თანხაა, რომელსაც კომერციული ბანკები გაცემული სესხებზე დარიცხული პროცენტის სახით იღებენ. ეროვნული ბანკის ინფორმაციით, კომერციული ბანკების საპროცენტო შემოსავალმა 2017 წლის ბოლოს 2.76 მლრდ ლარი, სესხის მომსახურებასთან დაკავშირებული სხვა შემოსავლების ჩათვლით (საკომისიოები, ჯარიმები და სხვ.) კი 3.13 მლრდ ლარი შეადგინა. აქვე აღსანიშნავია რომ აღნიშნული მაჩვენებელი ჯამური სიდიდეა და იურიდიული პირებისაგან მისაღებ სახსრებსაც მოიცავს, მხოლოდ ფიზიკური პირებისგან მისაღები საპროცენტო შემოსავლები კი 1.58 მლრდ ლარს უტოლდება.

ჯამური შემოსავალი, რომელზეც გამოსვლაში პოლიტიკოსი აკეთებს აქცენტს, საქართველოში კონკრეტული წლისთვის გენერირებული შრომის ანაზღაურების მოცულობაა, რომელიც, საქსტატის ინფორმაციით, 2017 წლისთვის 11.03 მლრდ ლარს შეადგენდა. აღნიშნულ მაჩვენებელთან საბანკო საპროცენტო შემოსავლების შეფარდების მონაცემი გასული წლისთვის 25%, არასაპროცენტო შემოსავლების ჩათვლით კი 28.4% იყო. მიუხედავად ამისა, მოცემული შეფარდება საპროცენტო შემოსავლების სიდიდისა და ტვირთის სათანადოდ აღმწერი არ არის. ერთი მხრივ ქვეყნის მოსახლეობის მთლიანი შემოსავალი უფრო მეტია, ვიდრე მხოლოდ შრომის ანაზღაურება. მეორე მხრივ, აღნიშნული მონაცემი (ქვეყანაში გენერირებული შრომის ანაზღაურება) საქართველოში დასაქმებულთა ჯამურ შრომის ანაზღაურებას გამოხატავს და არა მხოლოდ იმ ადამიანების ხელფასებს, რომლებსაც საფინანსო ინსტიტუტების მიმართ სასესხო ვალდებულება გააჩნიათ. ამავდროულად მთლიანი საპროცენტო შემოსავალი იურიდიული პირების ვალდებულებებსაც მოიცავს, მხოლოდ ფიზიკური პირებისაგან მისაღები საპროცენტო შემოსავლები(1.58 მლრდ) კი წლიური შრომის ანაზღაურების მხოლოდ 14.3%-ია. აღსანიშნავია, რომ მოცემული მაჩვენებლები კომერციული ბანკების გარდა სხვა საკრედიტო ორგანიზაციების მიმართ არსებულ ვალდებულებებს არ მოიცავს, შესაბამისად მოსახლეობის ვალდებულებებს შემცირებულად ასახავს, თუმცა კახა ოქრიაშვილი განცხადებაში აქცენტს სწორედ კომერციული ბანკების მიმართ მოქალაქეთა დავალიანებაზე აკეთებს.

ზოგადად ჭარბვალიანობის არსებობაზე საუბრისას აღსანიშნავია რომ საერთაშორისოდ აღიარებული განმარტება, მისი გაზომვის უნივერსალური ფორმულა არ არსებობს, შესაბამისად გაურკვეველია რას ეყრდნობა მსგავსი მტკიცება. ჭარბვალიანობის კრიტერიუმებად შესაძლებელია ავიღოთ შინამეურნეობების (ფიზიკური პირების) ვალის ფარდობა მშპ-სთან, ისევე როგორც ვადაგადაცილებული სესხების მოცულობა (ვალდებულებების ნაწილი რომლის მომსახურებასაც მსესხებელი ვერ ახერხებს შეთანხმების პირობების შესაბამისად).

ეროვნული ბანკის მონაცემებით, კომერციული ბანკების მიერ საქართველოს რეზიდენტებზე (როგორც ფიზიკურ, ისე იურიდიულ პირებზე) ეროვნულ ვალუტასა და დოლარში ჯამურად გაცემული სესხების რაოდენობამ 2017 წელს 21.4 მლრდ ლარი შეადგინა, საიდანაც 11.8 მლრდ ლარის ოდენობის სესხი გაცემული იყო ფიზიკურ პირებზე. ფიზიკურ პირებზე გაცემული სესხების ჯამური მაჩვენებელი საანგარიშო პერიოდში მუდმივად იმატებდა.

გრაფიკი 2: კომერციული ბანკების მიერ შინამეურნეობებზე და საქართველოს რეზიდენტებზე ჯამურად გაცემული სესხების შეფარდება მშპ-თან

წყარო: მსოფლიო ბანკი

განცხადების მეორე ნაწილში კახა ოქრიაშვილი საბანკო სესხების მომსახურებაზე გასაწევი ხარჯების მოსახლეობის ჯამურ წლიურ შემოსავლებთან ფარდობაზე საუბრობს. საპროცენტო შემოსავალი ის თანხაა, რომელსაც კომერციული ბანკები გაცემული სესხებზე დარიცხული პროცენტის სახით იღებენ. ეროვნული ბანკის ინფორმაციით, კომერციული ბანკების საპროცენტო შემოსავალმა 2017 წლის ბოლოს 2.76 მლრდ ლარი, სესხის მომსახურებასთან დაკავშირებული სხვა შემოსავლების ჩათვლით (საკომისიოები, ჯარიმები და სხვ.) კი 3.13 მლრდ ლარი შეადგინა. აქვე აღსანიშნავია რომ აღნიშნული მაჩვენებელი ჯამური სიდიდეა და იურიდიული პირებისაგან მისაღებ სახსრებსაც მოიცავს, მხოლოდ ფიზიკური პირებისგან მისაღები საპროცენტო შემოსავლები კი 1.58 მლრდ ლარს უტოლდება.

ჯამური შემოსავალი, რომელზეც გამოსვლაში პოლიტიკოსი აკეთებს აქცენტს, საქართველოში კონკრეტული წლისთვის გენერირებული შრომის ანაზღაურების მოცულობაა, რომელიც, საქსტატის ინფორმაციით, 2017 წლისთვის 11.03 მლრდ ლარს შეადგენდა. აღნიშნულ მაჩვენებელთან საბანკო საპროცენტო შემოსავლების შეფარდების მონაცემი გასული წლისთვის 25%, არასაპროცენტო შემოსავლების ჩათვლით კი 28.4% იყო. მიუხედავად ამისა, მოცემული შეფარდება საპროცენტო შემოსავლების სიდიდისა და ტვირთის სათანადოდ აღმწერი არ არის. ერთი მხრივ ქვეყნის მოსახლეობის მთლიანი შემოსავალი უფრო მეტია, ვიდრე მხოლოდ შრომის ანაზღაურება. მეორე მხრივ, აღნიშნული მონაცემი (ქვეყანაში გენერირებული შრომის ანაზღაურება) საქართველოში დასაქმებულთა ჯამურ შრომის ანაზღაურებას გამოხატავს და არა მხოლოდ იმ ადამიანების ხელფასებს, რომლებსაც საფინანსო ინსტიტუტების მიმართ სასესხო ვალდებულება გააჩნიათ. ამავდროულად მთლიანი საპროცენტო შემოსავალი იურიდიული პირების ვალდებულებებსაც მოიცავს, მხოლოდ ფიზიკური პირებისაგან მისაღები საპროცენტო შემოსავლები(1.58 მლრდ) კი წლიური შრომის ანაზღაურების მხოლოდ 14.3%-ია. აღსანიშნავია, რომ მოცემული მაჩვენებლები კომერციული ბანკების გარდა სხვა საკრედიტო ორგანიზაციების მიმართ არსებულ ვალდებულებებს არ მოიცავს, შესაბამისად მოსახლეობის ვალდებულებებს შემცირებულად ასახავს, თუმცა კახა ოქრიაშვილი განცხადებაში აქცენტს სწორედ კომერციული ბანკების მიმართ მოქალაქეთა დავალიანებაზე აკეთებს.

ზოგადად ჭარბვალიანობის არსებობაზე საუბრისას აღსანიშნავია რომ საერთაშორისოდ აღიარებული განმარტება, მისი გაზომვის უნივერსალური ფორმულა არ არსებობს, შესაბამისად გაურკვეველია რას ეყრდნობა მსგავსი მტკიცება. ჭარბვალიანობის კრიტერიუმებად შესაძლებელია ავიღოთ შინამეურნეობების (ფიზიკური პირების) ვალის ფარდობა მშპ-სთან, ისევე როგორც ვადაგადაცილებული სესხების მოცულობა (ვალდებულებების ნაწილი რომლის მომსახურებასაც მსესხებელი ვერ ახერხებს შეთანხმების პირობების შესაბამისად).

ეროვნული ბანკის მონაცემებით, კომერციული ბანკების მიერ საქართველოს რეზიდენტებზე (როგორც ფიზიკურ, ისე იურიდიულ პირებზე) ეროვნულ ვალუტასა და დოლარში ჯამურად გაცემული სესხების რაოდენობამ 2017 წელს 21.4 მლრდ ლარი შეადგინა, საიდანაც 11.8 მლრდ ლარის ოდენობის სესხი გაცემული იყო ფიზიკურ პირებზე. ფიზიკურ პირებზე გაცემული სესხების ჯამური მაჩვენებელი საანგარიშო პერიოდში მუდმივად იმატებდა.

გრაფიკი 2: კომერციული ბანკების მიერ შინამეურნეობებზე და საქართველოს რეზიდენტებზე ჯამურად გაცემული სესხების შეფარდება მშპ-თან

წყარო: ეროვნული ბანკი

ფიზიკურ პირებზე გაცემული სესხების რიცხობრივ მაჩვენებელთან ერთად, 2011-2017 წლებში მუდმივად იზრდებოდა მისი მშპ-თან ფარდობის მაჩვენებელიც. 2017 წელს კომერციული ბანკების მიერ ფიზიკურ პირებზე გაცემული სესხები შესაბამისი პერიოდის მშპ-ის 31%-ს შეადგენდა. აღნიშნული მაჩვენებელი საქართველოსთან შედარებით დაბალია მეზობელ ქვეყნებში. შინამეურნეობების ვალის წილი მშპ-სთან 15-16%-ის მიდამოებშია სომხეთსა და რუსეთში, 17.5%-ის ფარგლებშია თურქეთის შემთხვევაში. ზოგადად არსებული ტენდენციით კი აღნიშნული მაჩვენებელი გაცილებით მაღალია ეკონომიკურად განვითარებულ ქვეყნებში და დაბალია ნაკლებად განვითარებული ეკონომიკებისათვის. მაგალითად შინამეურნეობების ვალის ფარდობა მშპ-სთან 100%-ზე მაღალია ისეთ ქვეყნებში როგორიცაა შვეიცარია, ნიდერლანდები, ნორვეგია, 10%-ზე ნაკლებია არგენტინაში, ეგვიპტეში, ყაზახეთში.

რაც შეეხება ვადაგადაცილებული სესხების მოცულობას, 2018 წლის აპრილის მდგომარეობით, საქართველოში არსებული ვადაგადაცილებული სესხების მოცულობა 378 მლნ ლარს უტოლდება და მთლიანი სესხების მოცულობის 1.65%-ს შეადგენს. ბოლო წლებში ვადაგადაცილებული სესხების აბსოლუტური ზრდის პარალელურად, რაც გაცემული სესხების მოცულობის ზრდის პირობებში ბუნებრივია, მისი წილი სესხების მთლიან მოცულობაში გამოკვეთილი შემცირების ტენდენციით ხასიათდება.

წყარო: ეროვნული ბანკი

ფიზიკურ პირებზე გაცემული სესხების რიცხობრივ მაჩვენებელთან ერთად, 2011-2017 წლებში მუდმივად იზრდებოდა მისი მშპ-თან ფარდობის მაჩვენებელიც. 2017 წელს კომერციული ბანკების მიერ ფიზიკურ პირებზე გაცემული სესხები შესაბამისი პერიოდის მშპ-ის 31%-ს შეადგენდა. აღნიშნული მაჩვენებელი საქართველოსთან შედარებით დაბალია მეზობელ ქვეყნებში. შინამეურნეობების ვალის წილი მშპ-სთან 15-16%-ის მიდამოებშია სომხეთსა და რუსეთში, 17.5%-ის ფარგლებშია თურქეთის შემთხვევაში. ზოგადად არსებული ტენდენციით კი აღნიშნული მაჩვენებელი გაცილებით მაღალია ეკონომიკურად განვითარებულ ქვეყნებში და დაბალია ნაკლებად განვითარებული ეკონომიკებისათვის. მაგალითად შინამეურნეობების ვალის ფარდობა მშპ-სთან 100%-ზე მაღალია ისეთ ქვეყნებში როგორიცაა შვეიცარია, ნიდერლანდები, ნორვეგია, 10%-ზე ნაკლებია არგენტინაში, ეგვიპტეში, ყაზახეთში.

რაც შეეხება ვადაგადაცილებული სესხების მოცულობას, 2018 წლის აპრილის მდგომარეობით, საქართველოში არსებული ვადაგადაცილებული სესხების მოცულობა 378 მლნ ლარს უტოლდება და მთლიანი სესხების მოცულობის 1.65%-ს შეადგენს. ბოლო წლებში ვადაგადაცილებული სესხების აბსოლუტური ზრდის პარალელურად, რაც გაცემული სესხების მოცულობის ზრდის პირობებში ბუნებრივია, მისი წილი სესხების მთლიან მოცულობაში გამოკვეთილი შემცირების ტენდენციით ხასიათდება.

თეგები: